「商業地產可能是繼銀行業危機後下一個要暴雷的行業!」

在美國硅谷銀行引爆的金融系統震蕩逐漸平息之後,商業地產(CRE)這顆埋伏已久的萬億巨雷,不斷呈現出令人不安的跡象。

近期,包括美國銀行、高盛、摩根士丹利、摩根大通、瑞信……,越來越多的華爾街大行都在發出類似警告。

在3月,連華爾街最大的商業地產主黑石都陷入違約風波,這批違約的CMBS(商業地產抵押貸款支持證券)以芬蘭辦公樓和零售組合為抵押。

4月3日,歐洲央行也發佈報告,敦促監管機構加強對商業地產基金的監管,防止開放式房地產基金出現流動性錯配。

歐央行表示:「在過去10年間,投資於商業地產的投資基金的資產淨值增長了兩倍多,超1萬億歐元(1.1萬億美元,約7.57萬億元),這強化了基金與房地產市場的相互依存關係,對金融穩定構成了威脅。」

這不是歐洲央行發出的第一聲警告,今年2月份,歐洲央行已經指出,房地產市場的脆弱性在增加,尤其是商業地產領域。(歐洲商業地產市場總體貸款價值約為1.5萬億歐元,約11.26萬億元。)

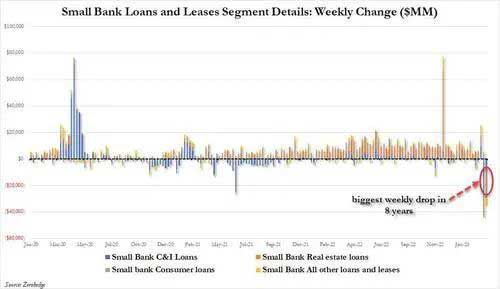

與此同時,最近兩周,美國小銀行貸款的支柱部門之一房地產貸款,出現了嚴重下跌。而一季度,CMBS銷售額同比下降了約80%。

用知名電影《Margin call》(商海通牒)中股票經紀人山姆·羅吉斯的話來說,「大甩賣開始!」

商業地產,到底怎麼了?

美國商業地產就是下一個雷

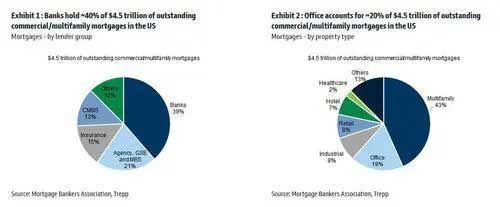

根據高盛報告,美國有4.5萬億美元的未償商業/多戶抵押貸款,其中40%來自銀行,約為1.7萬億美元(約11.7萬億元)。區域性銀行約佔美國銀行貸款的65%,而根據聯邦存款保險公司(FIDC)的數據,中小型銀行佔商業房地產貸款總額的約80%。這一結論與目前多數機構的估計基本保持一致。

據智堡,由於美聯儲為應對通脹開始加息,CRE市場在2022年下半年走弱,並且疲軟走勢在2023年初進一步惡化。

比較大行們的研究發現,各大行的結論極其相似:

作為美國商業地產的最大債主,區域性銀行的危機正蔓延到CRE市場,CMBS息差飆升,CMBS拖欠率已開始上升,而當前最脆弱的一環辦公室地產可能會最先被引爆。

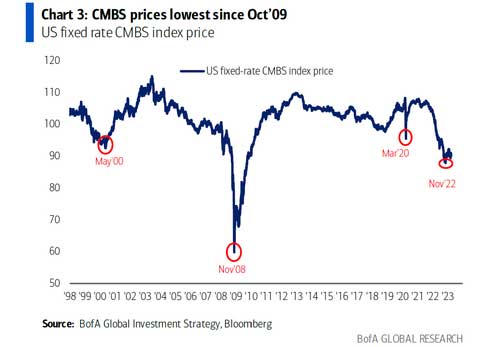

美銀首席投資官Michael Hartnett強調,CMBS息差升至2020年5月以來最高,CMBS價格降至自2009年10月以來最低水平。辦公室入住率仍低於50%,美國地區性銀行佔所有CRE貸款的68%。

Hartnett還提到,隨著CRE貸款的貸款標準進一步收緊,CRE被廣泛視為下一個遲早會崩潰的領域。

受本輪銀行危機重創的瑞信也認為,危機可能會從銀行業傳導至商業地產,到時候的場面將相當難看。「我們看到越來越多的消息稱,由於貸款餘額超過了地產的價值,寫字樓房東交還了鑰匙。」

摩根大通資產管理公司首席執行官George Gatch警告:在美聯儲大幅收緊貨幣政策後,商業地產成為全球市場的關鍵風險之一,我們在固定收益和採用負債驅動投資策略的英國養老基金大幅重新定價中看到了這一點。

大考在即,未來五年17萬億貸款到期

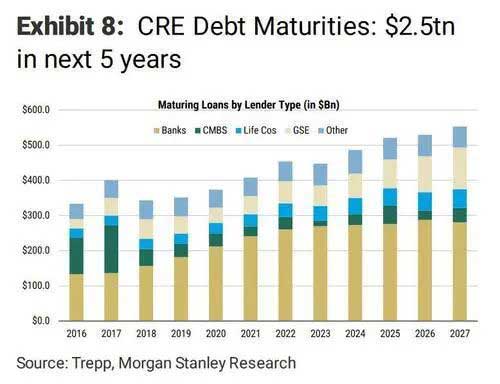

明晟(MSCI)Real Assets部門的研報顯示,美國商業房地產在2023年將有4000億美元債務到期,2024年另有近5000億美元貸款到期,未來五年內共有總計2.5萬億美元(約17.2萬億元)的債務到期。

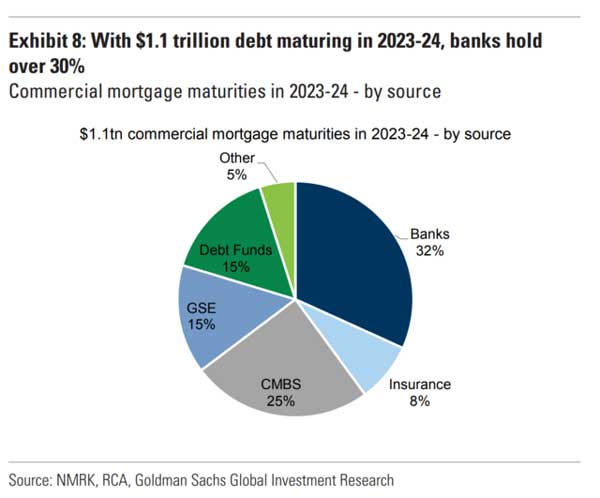

高盛的數據與此類似:在2023-2024年,將有約1.1萬億美元的債務到期,其中32%由銀行持有,25%由CMBS持有。

商業地產借款人要解決得不僅僅是還款問題,還有一個更嚴重的問題:即最大債主小銀行自身難保,債務到期後還有誰願意繼續把錢借給他們?

而從上文所屬風險敞口的比例來看,商業地產領域的債務違約一旦集中爆發,首先要倒霉的就是這些小銀行,近期這些地區銀行的動蕩又加劇了商業房地產債務的壓力。

一方面,放貸機構可能在地區銀行倒閉危機之後收縮貸款規模。同時,加息環境中更高的借貸成本和下跌的房產價值,增加了商業物業持有人的現有房貸再融資(refinance)難度。

這就構成了一個惡性循環,即伴隨美國銀行業危機蔓延,規模較小的銀行可能進一步回撤商業地產貸款規模,私人債務基金可能參與進來填補空白,但他們要求的融資成本會更高,且不太可能達到所需的規模,造成信貸緊縮的局面。

再結合後疫情時代新的商業與遠程辦公模式,這反過來會增加商業地產違約風險,甚至威脅到整個小銀行部門的償付能力,有可能對小型銀行造成毀滅性打擊。

明晟的研報顯示,鑒於較高的利率和不確定的前景,2月份美國商業地產交易量同比下降51%至269億美元,即規模慘遭腰斬。

這一切還是發生在3月美國地區銀行流動性危機導致暫停新發貸款活動之前。

大甩賣開始

高盛匯總了近期有關房地產違約的報導,結果顯示,即便是像黑石這樣的巨頭在再融資方面也遇到了困難,CRE市場面臨的困境可見一斑。

利率上升和對違約的擔憂已經對CMBS交易形成衝擊。根據媒體計算,今年第一季度,在沒有政府支持的情況下,這些證券的銷售額同比下降了約80%。

數據顯示,最近一周小銀行貸款中跌幅最大的是房地產貸款,高達187億美元,而前一周已經跌了192億美元。

從3月下半月來看,房地產貸款總計暴跌378億美元,太嚇人了!

這一數字之所以嚇人,是因為它是自2007年3月新世紀金融(New Century Financial)倒閉以來的最大兩周下跌規模。

熟悉08年全球金融危機的人應該不會忘記,新世紀金融是當時美國的第二大次貸銀行。

新世紀金融的倒閉不僅是美國次貸危機的導火索,也揭開了美國金融危機乃至全球金融危機的序幕:一年內華爾街大行貝爾斯登陷入危機,雷曼兄弟破產。

引發金融危機的可能性有多大?

商業地產的局部危機,是否會演變為波及全球的金融風暴?

大多數市場分析認為,如今的商業地產危機依然可控。這主要是因為全球金融體系在2008年後,已經吸取了教訓。

根據Bayes商學院的研究,今天商業地產領域的貸款-建築價值比很少超過60%,這意味著未償債務最終超過房產價值的可能性很低。而在2008年之前,這一比例通常高達80%-100%。

研究發現,德國的貸款機構更為寬松,優質資產的最高貸款利率為80%。在英國,咨詢公司Capital Economics表示,五分之四的貸款低於60%的貸款價值比率——而且英國銀行對商業地產的總體風險敞口只有金融危機前的一半。

此外,歐洲方面,銀行對商業地產風險敞口的控制也更好。

根據高盛的數據,商業地產平均佔歐洲銀行貸款的9%,佔不良貸款的15%,顯著低於美國銀行。■

Be the first to comment