這幾天,有關中國為什麼會在三月份的時候增持美債,成為網絡上的熱門議題。一方面許多人爭論不休,另一方面也有許多人不解。

主要的看法可以分成兩邊,一邊是,有人認為這不應該,中國應該繼續減持美債。另一邊是,這證明了所謂的去美元化的說法,被打臉了。

其實還有一個說法,有人解釋說:「因為美國快要面臨債務違約了,中美兩國高層在前一陣子,也在奧地利維也納會面,中國需要出手幫助美國,穩定美國的金融秩序。同時,這也是穩定全球的金融秩序。這不只是救美國,也是救中國。」這個說法就有一點自圓其說了。

這就令人感到非常困惑,到底真相是什麼?有沒有一個更令人信服的說法?而不是那一種變來變去,遇到中國減持美債,就說這是去美元化,然後等到中國增持美債了,又找了另一個自圓其說的講法。

1、三月份美歐金融業風險大增

先看一下數據:三月份,中國持有的美債規模同2月相比,增加205億美元,來到8693億美元。從而結束中國連續七個月減持美債的趨勢。

另外一方面,美國國債海外最大持有國日本,在三月份持有的美債規模比二月份增加了59億美元,來到1.1萬億美元。

其實,不只是中日兩國,在三月份的時候許多國家也都增加持有美債。

我們再看另外一份數據,3月份,海外資本對美國國債的持有量增加了,達到7.57萬億美元,比二月份的7.34萬億美元驟然增加2300億美元。這是從2021年6月以來的單月最大增幅。

問題就是,為什麼有多個國家在三月份的時候,選擇增加持有美債呢?這不是偶然。

我們需要看三月份的時候發生什麼事。

三月初的時候,美國接連爆發金融行業爆雷事件,總計有黑石集團、硅谷銀行、Silvergate Capital 和 Signature Bank(簽名銀行)。

第一共和銀行也不保。而另外一邊,歐洲大陸的瑞士信貸也出現爆雷,德意志銀行也傳出了風聲。美國與歐洲金融行業接連爆雷,造成市場波動、資本市場不安。

因此,三月份的時候,全球投資者都在尋求降低風險,這就導致一些國家增持美債,當然包括了中日兩國,這是美債在海外最大的兩個持有國家。還有不少對衝基金透過英國等管道買入美債。

畢竟,同一些銀行相比,美債還是相對安全的投資標的。

可能有人會說,美國國債現在也不安全了,6月1日的時候,美國將面臨債務上限問題,美國可能會有債務違約的風險。這個說法沒錯,但那也是四月的時候,被美國財政部長耶倫再度提了出來,才又成為全球投資界的熱門話題。

這是所謂的一波接著一波。三月份的時候,大家擔心的是美歐金融行業風險,擔憂流動性問題,需要尋找一個資金的避風港。於是,全球投資人又提高了購買美債的興趣。

2、減持美債、去美元化是長期趨勢

不過,我還是認為,減持美債與去美元化是一個長期的趨勢,並沒有改變。

三月份多國增持美債只是這個長期趨勢下的一個波動,就像是股票市場,在熊市下跌的時候,也會出現上漲的情形,反之亦然。

之所以持有這個論點有兩個主要理由。

第一,美國債務持續增高,這已經形成了結構性問題,難以改變。這意味著長期而言,持有美元資產將會面臨貶值的情形。

據估計,美國往後的財政赤字預算,將會出現每年至少一個萬億美元的赤字。美國仍然處於高通貨膨脹的狀態,利息支出也會增加。因此這一萬億美元的赤字只是基本盤,隨著債務累積增加,赤字預算可能還會更高,債務累積也會加快。

美國債務大量、快速增加,美債也是大量、快速發行,這會逐漸降低各國持有美債的興趣。

第二個理由,有越來越多的國家開啓本幣貿易結算,在此潮流的推動之下,會增加其他貨幣的儲備,從而降低部分美元儲備。這就會導致美債的需求降低,也就是說,減持美債還是會在某種程度上進行下去。

3、中國貿易順差大幅增加

中國在三月的時候增持美債,可能還有一個原因——貿易順差大幅增加,我們再看一下數據。

2023年3月, 中國出口3155億美元,同比增長14.8%。進口2274億美元,同比下降1.4%。進出口都超過預期.貿易順差是882億美元,遠遠超過預期的400億美元。

中國第一季度對外貿易數據,進出口總值1.44萬億美元,同比下降2.9%,其中出口8218億美元,同比增長0.5%;進口2047億美元,同比下降7.1%。

從這兩組數據可以看到,貿易順差增加,而且增速超過預期。也就是說,中國的貿易順差快速累積,無法迅速「消化」手上拿到的美元。

今年一月和二月,中國持續減持美債,但是一季度的貿易順差就達到了882億美元。在無法消化之下,再加上遇到了美國金融行業連續爆雷,因此,在三月的時候就增加持有205億美元的美債。手中美元太多,因而買進一些美債也算是正常的操作。

4、中國想辦法消化美元

多年來,中國一直想著辦法消化美元,其中一個辦法就是一帶一路計劃。這是中國向海外提供中國的基建技術、亞投行的融資,以及中國的投資,同時也可以幫助中國消化國內的過剩產能。

2000年的時候,中國就出現產能過剩的問題,這是老問題了。

如果產能過剩是因為設備老舊,或是因為採用了舊的生產技術,因而導致生產效率低下,這個問題還好解決,那就淘汰舊設備,淘汰舊有的生產技術或生產模式就好了。

如果是因為產能龐大,那就不好解決。硬是要降低產能的話,那會導致失業問題。產能過剩問題一直困擾中國,而一帶一路計劃在某種程度上,可以消化中國產能過剩的問題。

但即便是如此,還是遇到一些問題。中國是個大國,有些人可能不是十分理解大國的意義在哪裡?就是體量龐大,規模龐大。中國的產能龐大,不是幾個對外投資計劃,或是幾項基礎建設就可以消化掉的。

另外一方面,當一些國家出現政權更迭的時候,原先的計劃就可能會生變。這種例子是屢見不鮮,又或是一些有心人,或是受到國外的鼓動,因而取消或推遲原先的計劃。

2013年,中國向全球提出了「一帶一路」計劃,到了今年恰好是10年。10年來「一帶一路」計劃的確頗有成效,但還是不足以消化中國手上的美元,因為中國是一個順差國,每年的順差累積下來是一個龐大的數字,而且還在每年累積當中。

消化不掉,怎麼辦?那就對外進行投資,買礦山、買企業(股權)、買技術、買莊園、買農田、買葡萄園,甚至於連球隊都可以買。還有大量的國人出境旅遊。這是買、買、買。但是,你想要買,有錢買,人家還不見得賣你。

2008年金融危機的時候,中國企業有意購買澳大利亞的礦藏, 條件都談好了,但最後就是買不成。因為有人從中作梗,由於某大國的阻撓,最後無法成交。

多年下來,中國企業要走出去,往往會遇到一些政治障礙,就連買樓,也會受到人家的嫌棄。

所以有人說,為什麼中國不趕快賣掉手中的美債、美元呢?就像俄羅斯一樣。哪裡有這麼簡單?中國當然知道要處理手中的美元資產,但是每年大量順差之下,手上的美元越來越多。多年前,中國的外匯儲備就已經超過三萬億美元,到了今天還是三萬億美元出頭,已經很不簡單了。

2022年,中國經常賬順差4019億美元,其中貨物貿易順差6686億美元,服務貿易逆差923億美元。中國如此龐大的貿易順差,每年收的美元越來越多,能夠把美債降到一萬億美元以下,已經很不簡單了。當家的不容易。

現在知道了,有錢也會有有錢的煩惱。

這麼多的美元資產難以處理,你說賣掉手中的美元資產,可以換成歐元、日元、或英鎊,但是這些貨幣更不可靠,比美元還差,換了也是白搭。

按照第一季度的外貿數據來看,中國進出口增速是逐月提升,恐怕今年又會有幾千億美元的順差。

5、一些說法過於牽強

至於有人說,中國增加持有美債,這是為了要幫助美國穩定金融,同時也是穩定世界金融秩序,然後回過頭來也是幫助中國,也有人說,中國是在美國的壓力之下妥協。這種說法未免有些片面,主要是時間點不對。

王毅和沙利文於維也納會面是5月10日到11日兩天,而三月份中國增持美債的時候,流浪氣球事件才剛過,中美關係不佳。

況且美國面臨連番的金融爆雷事件,一切情況還未明朗,中美雙方也沒有正式進行任何的官方會面,沒有做深度的談論。要說中國是在美國的壓力之下妥協,這種說法有一點牽強,在時間上無法匹配。

6、結論

美債的風險仍然存在,去美元化的趨勢也沒有改變,這兩者都已經形成了結構性問題,不是一時半會兒可以改變的。

三月份中國增持美債,日本在同一時期也做同樣的操作,一些其他國家也增持了美債。我認為這是一個技術上的操作,而不是外界批評的妥協了、認慫了或是風向改變了。

我不建議那種看到風,就說風還會繼續吹,看到下雨了,就說會繼續下雨的說法。建議大家去看那種比較有系統性,一致性的說法,能夠提供適當的邏輯和分析。

中國手中持有美債,當然也是一項金融武器,就看怎麼運用,如何作為談判的籌碼。

另外,美聯儲持續升息的措施面臨尾聲,美國國債殖利率也在階段性高點,這時候進場持有美債的風險較低。

如果日後美聯儲降息,債券價格反而會上升。這段時期採取技術性操作,進行倉位調節是比較適當的時間點。

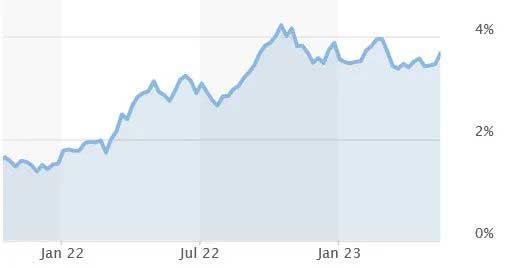

下圖是美債殖利率曲線。

因此,如果中國在四月的時候再增持美債,也不要覺得意外。我們要看到時候中國的經常帳數據,美債殖利率,以及美元匯率的強弱等因素。

至於未來,中國是否能夠快速賣出手中的美元、減持美債,減持美元儲備,我想不要抱持太樂觀的期待,因為在每年經常賬順差的情況下,不容易快速處理手中的美元資產。

最後一個議題,要減少對美元的依賴,降低手中美元儲備的比例,在對外投資,對外提供貸款,多從國外進口,還是難以辦到的情況之下,這時候需要尋求一些創意辦法。

有關此點,會另外為文探討這方面的可行性。■

Be the first to comment