隨著近期美國金融市場的動蕩和經濟數據的疲軟,一個關鍵問題浮現在美國銀行首席策略師Michael Hartnett的心頭。

有華爾街最准分析師之稱的Hartnett在最新的Flow Show 筆記中寫道,由於「長期居高不下的實際利率正在緩慢而深刻地損害美國消費者和勞動力市場『 全球降息不再是「是否」或「何時」的問題,而是一個「降息是否有效」的問題。

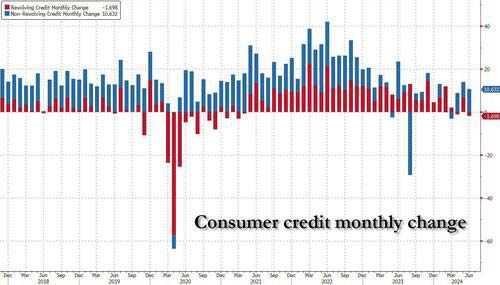

其中一個確鑿證據是,信用卡債務在上周出現了突然且前所未有的下降,其背後的原因可能與美聯儲堅持不降息的決策有關。

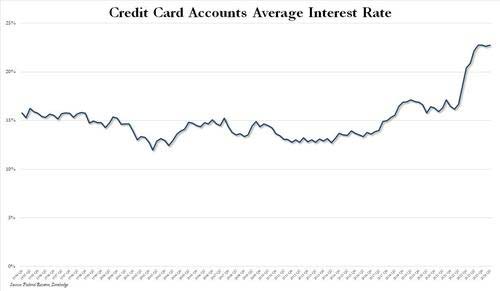

二季度,有利息的信用卡賬戶平均利率已達到22.76%的歷史新高,普通家庭背負著史無前例的高利率負擔。

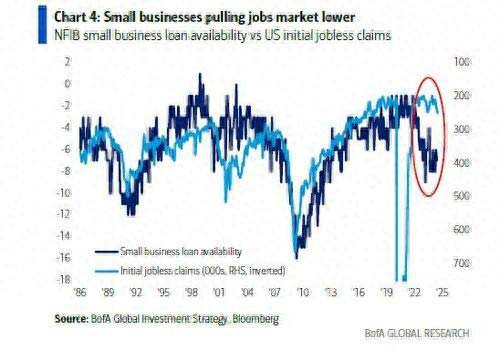

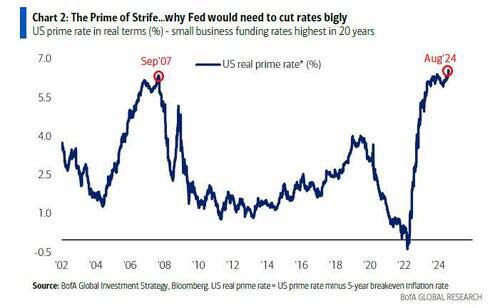

與此同時,小企業作為經濟活力的重要組成部分,其借貸成本直接受到基準利率的影響。當前,美國的實際基準利率高達6.5%,為本世紀最高水平。這不僅增加了小企業的運營成本,也可能抑制了它們的擴張和創新能力。

衰退警報接連亮起,Hartnett指出,降息的緊迫性正在上升,但關鍵在於降息的幅度是否足夠以產生實質性的影響。在這裡,他表示需要大幅降息才能起作用。

關鍵指標暗示,市場仍然樂觀

儘管市場經歷了一段時間的波動,但投資者的共識仍然傾向於預期美聯儲的降息將帶來軟著陸,從而支持股票市場。然而,根據Hartnett的說法,一些關鍵市場指標將華爾街敘事從軟著陸轉變為硬著陸的技術水平尚未被突破。

Hartnett認為,如果市場的關鍵技術水平被突破,例如30年期國債收益率降至4%,高收益CDX利差達到400個基點,或者標普500指數跌破5050點,那麼華爾街的敘事可能會從軟著陸轉向硬著陸。

他強調了SOX指數和大型科技股XLK指數的200日移動平均線的重要性。如果某些關鍵的技術水平或心理關口被突破,市場參與者(特別是交易員)可能會改變他們的交易策略和目標價格,即預測市場從當前水平下跌10%,達到或接近2021年的最高點。

Hartnett認為,儘管市場情緒目前仍然傾向於預期降息將帶來軟著陸,但需要更糟糕的經濟數據和/或市場波動來打破這一共識。該共識為:

美聯儲降息→軟著陸概率超過75%→股票>債券,週期性股票>防禦性股票,大型科技股>小盤股,美國>世界其他地區。

Hartnett建議關注住房、小企業信心,下半年不看好AI

拋開情緒不談,Hartnett還闡述了他對政策和利潤的個人看法,並寫道,軟著陸取決於下半年降息會刺激市場情緒和家庭支出的跡象,但生物科技(期限最長的股票)股走勢「並不好」,而且美國零售股(非必需消費品處於 12 年來的相對低點)尚未受到提振。

最後,Hartnett認為,如果降息能夠提振消費者信心和支出,那麼住房市場和小型企業的商業信心將是關鍵的觀察指標:

住房(抵押貸款購買申請接近 1995 年以來的最低水平,再融資自 2000 年以來最低),許多千禧一代的父母要等上好幾年才能買房……如果他們現在不買房,則表明對勞動力市場存在很大的擔憂。

小企業信心因高昂的融資成本(以及稅收/監管)而受到抑制:如果下一次(週二)公佈的NFIB中小企業信心指數從前值的92上升至98以上(50 年平均值),這將是一個很大的樂觀信號……反之亦然。

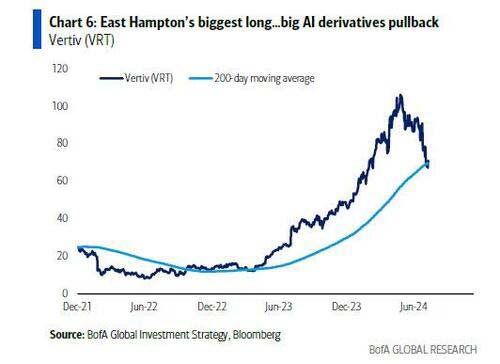

對於人工智能賽道,Hartnett仍站在「賣出」陣營,預計AI股將在下半年沉寂,直到每股收益增長變得更加明顯。

在當前的經濟環境下,Hartnett認為,投資者應該關注那些在較低收益率下能夠獲得更好表現的資產,如政府債券、房地產投資信託、小盤股以及巴西等一些陷入困境的新興市場(弱勢美元投資)。

他還認為英國、加拿大、澳洲、新西蘭、瑞典的房地產市場存在巨大機會,所有這些市場都是以浮動抵押貸款利率為主的市場,利率傳導機制比美國快得多。同時,他也提醒投資者警惕那些可能因硬著陸而受到重創的全球零售股票。■

Be the first to comment