美國終於頂不住了,要收水了。從2008年金融危機開始,美國就一直在金融大放水。由於危機的深重,美聯儲基本上彈藥打光,利率接近零。還在耶倫時代,美聯儲戰戰兢兢地有所收水,但每一次悸動都引來一波颶風。特朗普強烈反對美聯儲的任何收水,鮑威爾沒有聞雞起舞,但新冠疫情一來,還是一次性把彈藥打光。與此同時,美國國債跳上了新台階。

美國通脹也跳上了新台階。一年前,通脹已經開始露出苗頭了,但鮑威爾頂住加息壓力,否決了美聯儲傳統的「逢2升息」的規矩,把「動態觸2」的升息條件改為「平均過2」,不過沒有說明平均是多長時間窗口的移動平均。既然有這樣的靈活性,只要看上去還能堅持住,還有動態過2的通脹率回跌的可能,就可以說平均還是不過2,因為按趨勢,時間窗口再延長一點,平均又可望跌落到2以下了。

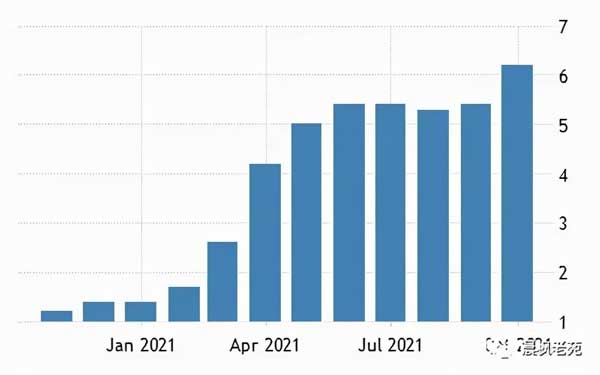

但現在這個文字遊戲也玩不下去了。美國的12個月通脹率(同比CPI增長率)已經6.2%了,為1990年11月以來最高位。這輪通脹也是全面的,尤其是能源領域,汽油達到49.6%,住房達到3.5%,食品5.3%,汽車9.8%,二手車26.4%,交通4.5%,衣服4.3%,藥品1.7%。而且通脹居高不下的趨勢很頑固,僅9月到10月,又是0.9%的CPI環比增長。

在耶倫時代,美聯儲渴望通脹率漲到2%,好升息。通脹率是個微妙的事情。過高當然不好,貨幣的購買力貶值,消費能力隨時間萎縮,但這也迫使人們適度擴大消費,別存錢。過低更不好,通縮的時候,消費者持幣觀望,消費萎縮,經濟可能進入死亡螺旋。

在2008年大放水後,美國經濟遲遲活不過來。市面上流動的錢很多,普通消費者得益較少,實質性經濟的恢復緩慢,所以通脹率低迷。這是「用錢賺錢」的天堂時刻,借貸的成本很低,投機的門檻很低,其結果是美國的經濟泡沫化跳上了新的高度,結構性經濟困境加深了。

適當提高利率可以抑制泡沫化,更是為美聯儲攢一點彈藥,未雨綢繆。下一輪經濟危機不是會不會來的問題,而是什麼時候來的問題。但這也是抑制經濟增長的,所以耶倫不敢輕舉妄動,最後「把問題留給後人解決」了。

現在的問題反過來了。通脹率結結實實地升上去了,利率依然接近於零,經濟泡沫化的問題沒變,但實質性經濟增長依然無望。已經注入美國經濟的大量超發貨幣造成流動性泛濫,拜登重建美國的BBB計劃新增的3.5萬億投資在見效前還將繼續增加流動性的增加。繼續聽人通脹持續下去,美國普通消費者的消費能力和生活水平都將實質性下降,這是要影響基本社會穩定的。

鮑威爾已經用上了「通脹壓力不再是過渡性的」這樣的說法,明確發信號:只有升息了。這將能立竿見影地抑制房地產、汽車和投資市場,但對於食品、衣服、交通等一般消費的作用就比較間接,對能源價格的抑制更加間接。

能源價格為什麼能居高不下是一個謎。頁岩油氣的最大缺點是生產成本較高,但最大優點是啟動和增長容易。然而,容易也只是相對的,如果大量公司退出行業,就更沒有容易一說了。前幾年油價低迷,把一大批堅持不到油價回升那一天的公司逼出了市場。穀賤傷農,油賤也是要傷石油公司的,尤其是頁岩油氣行業里的中小公司。一直有說法前幾年中東和俄羅斯頂着低油價也不肯減產,一方面有賤賣也比沒有收入強的因素,另一方面也有把美國頁岩油氣擠出主流市場的因素。如果真是這樣,這是戰後油氣行業頭一次美國被別人擺了一道。世道真是變了,虎衰被狗欺啊。

但現實是,美國對油價已經失控了。OPEC不理美國增產的呼籲,美國釋放戰略石油儲備也不頂用,因為這只能頂一時,根本長不了。實際上,這好比1997年東南亞金融危機時,各受害國央行用外匯儲備硬頂金融大鱷一樣,底牌被人一眼就看穿了。歐洲和日本對美國的呼籲響應了,但行動不積極。中國根本就是口頭上「考慮考慮」,實際上按兵不動,一滴戰略石油儲備都沒有釋放,儘管此前中國已經釋放過一些,抑制國內油價飆升的問題。現在不同了,「沒心情」響應美國呼籲,美國要是能把油價壓下來,中國搭便車收益,要是不能,反正中國的境遇不是最差的,天塌下來有美國頂着。

中國也對國際市場原料和能源價格上漲造成的製造成本上漲該方針了,不再努力在國內吸收,維持出口,而是把漲價轉嫁到下游,也就是歐美的消費者。中國不怕出口受到擠壓,海運和需求都使得中國製造供不應求,而且這趨勢還要維持比預料更長的時間,何苦自己都擔著?

疫情是一匹大黑馬。現在回過頭來看,說疫情是中國的陰謀恐怕都有人信,否則為什麼中國能獨善其身呢?當然,這不是陰謀,中國是第一個受害者,但中國的抗疫比世界上任何國家和地區都要成功,而且成功得多。很多受到詬病得措施現在在實踐中都證明是最可靠、最有效得,最後的代價反而比各種「聰明」的辦法低得多。

即使在最困難的時候,中國也沒有大放水,迅速恢復生產和生活更是使得中國在2020年成為世界上唯一保持正增長的主要經濟體,2021年的經濟增長繼續大幅度領先所有主要經濟體。這使得中國央行有足夠的彈藥,應對美國的潮汐式金融操縱。

如果說美國例外,潮汐式金融操縱還真是美國的特權。如果是在過去,美聯儲放水,美元流向海外,換回代表真實價值的貨物,並不造成美國的通貨膨脹。美聯儲加息,各國遊資被吸引回美國,先前大放水流向世界各地的流動性在世界各地「鍍金」後,從白開水變成營養水了,迴流到美國不僅不引起通脹,還把財富從世界各地帶回美國。美國的印鈔權使得印鈔不導致直接的通脹危險,通脹最後姍姍來遲的時候,又可以通過加息、流動性迴流而從世界各地收割一把。這樣的潮汐式金融操縱成為美國幾次化險為夷的法寶。

但現在不一樣了:中國!

中國經濟底數大,發展快,中國是世界上最好的投資目的地之一。經濟健康,基礎利率健康,避險力強,中國國債的吸引力迅速增強。2021年前三季度,中國GDP超過歐盟27過總和。前11個月,外資增持中國國債5000億元,總額約24000億元。

在美聯儲加息的時候,中國沒有降息,但人民幣賬戶降准,立刻釋放了各銀行的12000億人民幣的流動性,外匯賬戶升准,避免外匯大量流失。一進一出,不僅對外匯外流節流,還大量吸引在猶豫不定中是否要迴流美國的國際遊資。

美聯儲再升息,基準利率依然低於中國。在通脹壓力下,美國的長期經濟前景並不明朗。中國還有經濟發展強勁和降准助推得加成。中國有望把原來迴流美國的國際遊資吸引走很多。

這樣的反循環操作不是新伎倆,投資者的抄底就是反循環操作,製造業也有在循環底部大舉投資的做法。但反循環操作是要有本錢的。循環之所以是循環,就是因為高潮的時候大家都有錢,現在不跟風賺錢,低潮的時候就沒錢可賺了,必須趕緊貼膘。低潮的時候大家手頭都緊,看到機會也有心無力,或者根本貸不出錢。但有錢就不一樣了,高潮的時候照常貼膘,但低潮的時候還有現金可以抄底,這就是雙贏了。

中國的反循環操作還體現在「天晴的時候修屋頂」。在經濟強勢增長的時候,「莫名其妙」收緊房地產的三條紅線,過度槓桿化的恆大到現在還沒有走出危機,但房地產經濟的水份被扎紮實實地擠出來了,而且這條渠道的入口建立了大壩,不準水往那裡流。互聯網經濟的籠頭收緊了,避免野蠻生長和「大到不能倒」,這裡也建立了大壩。補課經濟和遊戲經濟要小得多,也更多涉及社會公正和風氣,但依然是不管不行的行業。

這些重手措施在出台的時候,不乏質疑和憂慮,也確實造成短期的經濟增長減速。在風平浪靜的時候,這些措施對長期經濟健康的影響要很長時間才能看出來。現在美聯儲加息引發的全球金融風浪來了,反而能提前看到這些措施的及時性了。

美國對北京冬奧搞外交抵制,中國明言將有後果。美國需要中國合作的地方遠不止氣候、抗疫、軍備競賽,最重要的其實是經貿。特朗普時代的第一階段協議在12月底就要到期了,還沒有任何跡象協議會延展,或者中美將談判新的協議。

第一階段規定中國將要購買2000億美元的額外美國產品,由於疫情,中國無法兌現,這屬於「不可抗拒外力」。美國接受也好,不接受也好,都是一樣。中國會增加購買中國需要的產品,如大豆、液化氣,美國休想強迫中國購買中國現在不需要的產品,包括波音客機。不是說永遠不買了,需要的時候就買。買東西不就是這樣的嗎?

第一階段也規定美國不對部分中國出口徵收額外關稅。但兩年下來,事實很清楚,關稅負擔絕大部分落到美國消費者,美國愛收不收。耶倫一再放風,降低關稅有利於抑制通脹,做不做就是美國自己的事了。降低很好,美中都收益;不降低也很好,美國自己擔著助長通脹和抑制消費的負擔,中國出口反而還在增加。

美國收水,中國放水,凸顯各國央行留有彈藥的重要性,和「晴天修屋頂」的重要性。美聯儲的彈藥在疫期已經一次性打光了,晴天的時候不修屋頂,現在風雨天來了,到處漏水只能扛着,只能被形勢推着走。不過美國這二十年真晴天的時候還真不多,但多雲的時候也可以修屋頂啊。美國倒好,總想着到世界什麼地方去,打出一片晴天,就是不肯收收心,修修屋頂。

這次加息真不是美聯儲有意收割,而是不得已。但中國的反循環操作是有意為之,為什麼不呢?即使不考慮經貿武器化的問題,在商言商,有錢人反循環操作,這不是天經地義的事嗎?悄悄說一句:都在罵猶太人奸商,反循環操作真是猶太商人常用的伎倆。這是合法斂財哦,何奸之有?

這次會不會美國承擔放水的通脹風險,但中國坐收美元流經各國吸金之利?如果玩成了,這是比什麼高超音速導彈、航母、轟-20都厲害的武器。比中微電子EUV和中芯國際5nm還厲害。■

Be the first to comment