俄烏熱戰在即,蓋過了國際政治中近期最重要的新聞的熱度,即,美國即將到來的加息。

近期,美聯儲已對加息多次放風,市場預計3月加息的可能性高達95%,且今年四次加息的可能性超過85%。

山雨欲來風滿樓。自2020年以來的大放水,終於要走向了轉折點,盛宴宣告完結。

美元加息意味著什麼?為何各國政界、金融界都對此如臨大敵?美元潮汐定期對全球進行收割的「傳說」是真的麼?

讀史使人明智,尤其是當代史。一場二十五年前的金融風暴,或許能讓你對這個世界貨幣的威力,有一些清晰的瞭解。

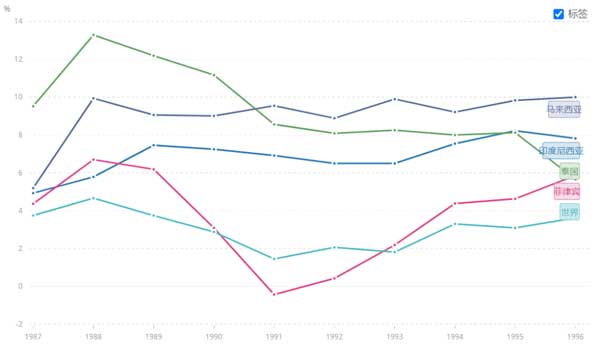

從20世紀80年代中後期開始,享受充沛外資滋養的度假勝地泰國,一躍成為和馬來西亞、印尼、菲律賓齊名的「亞洲四小虎」。可殊不知,迷醉的繁榮之中,一場席捲亞洲的金融浩劫悄然在醖釀。

1997年7月2日,泰國外匯市場突遭美國金融大鰐索羅斯襲擊,泰銖被大量拋售。

當泰國央行為應對索羅斯的做空而不斷消耗外匯儲備,最終發現只剩28億美元的時候,政府毫無辦法,只能慌忙放棄盯住美元的固定匯率制。

就在宣佈當天,泰銖對美元貶值15%以上。

除了泰國,彼時幾乎整個亞洲都在極短時間內被牽涉入這場風暴之中,股市、匯市一路狂瀉,東南亞各國人民幾十年來辛辛苦苦積累的大量財富瞬間化為烏有。

其中,印尼和泰國的GDP在兩年內分別縮水了83.4%、40%。

危機不僅在東南亞爆發,東亞的日韓也未能幸免:日韓匯率大幅貶值,大量銀行和證券公司破產,剛經過泡沫破滅洗劫的日本再一次經受沈重打擊;韓國大概有一半財閥在2年內陸續宣佈破產,不得不犧牲部分金融主權以換取國際貨幣基金組織的援助。

作為亞洲金融中心的香港,同樣受到嚴重衝擊。所幸它在在中央政府的支持下,經過3輪真金白銀的「肉搏」,得以慘勝,保住了幾十年的發展成果。

這場危機過後,幾乎亞洲所有新興經濟體都受到了沈重打擊,各國快速增長的勢頭基本被打斷。

泰國、印尼、馬來西亞等東南亞國家日趨陷入中等收入陷阱的泥沼,韓國則因為核心企業迎來了美國資本大幅持股而愈加受制於美國,日本則在「失去的三十年」中越走越遠。

後人每談及此危機,多半會將焦點對準索羅斯和他的量子對衝基金,猶如演義般大書特書他的個人傳奇故事。

然而個人再傳奇,也並不能改變歷史趨勢。索羅斯只是看到雪崩即將發生,他順勢成為了那個誘發雪崩的開槍人而已。

「蒼蠅不叮無縫蛋,麻繩專挑細處斷」。讓我們拋開傳奇回歸常識,追本溯源,看看泰國為什麼是麻繩的細處,東南亞又在哪露出了縫隙。

危機爆發前,「四小虎」們(泰國、馬來西亞、菲律賓和印度尼西亞)是經歷了經濟起飛的。像最先爆發危機的泰國,在危機爆發前的10年中,GDP增速曾一度高達13.29%,哪怕是菲律賓,危機前10年的平均水平也高於世界平均增速。

這種高增速背後的原因和中國早期一樣,都來自於承接發達國家的產業轉移,而對東南亞產業轉移最積極的國家當屬日本。

日本經濟學家為此還專門提出過一個「雁陣模型」,即日本向亞洲各國轉移產業,形成有梯度的產業層次,日本成為雁頭,「四小龍」是雁身,中國大陸和東南亞國家則是雁尾。

日本是真金白銀地往東南亞投錢。以泰國為例,日本常年是泰國最大的外商投資來源國,泰國也由大米生產國一度成為東南亞的汽車製造中心。

大量的資本投入結合東南亞的廉價勞動力,再積極發展對外貿易,經濟順理成章地起飛了,這樣的故事對於中國人而言太熟悉了。但是不知大家想過沒有,為什麼彼時的東南亞在招商引資上比起中國大陸絲毫不落下風,甚至更得青睞?

這裡面的變數在於,東南亞國家開放的步子邁得太大了。

還是以泰國為例,從1990年起,泰國取消經常項目國際支付的限制,取消對資本項目交易的外匯限制,允許國內投資者直接獲得國外低息資金而無外債規模控制,外國可直接投資國內股市債市,總結起來就是一句話:

金融徹底自由化,錢想來就來,想走就走。

但東南亞在80年代早期還對外資抱有戒心,那金融自由化怎麼就一下深入人心了?這還得從國際大氣候說起。

1981年起,美國總統里根推行的新自由主義之風刮遍全球,社會主義陣營的紅旗在冷戰末期紛紛落下:1989年,東歐劇變;1990年,為拉美國家和東歐國家定制的「華盛頓共識」出爐,旨在大力推行新自由主義經濟政策;1991年,蘇聯解體。

美國用冷戰的勝利,宣告了新自由主義的勝利,更宣佈世界只有一個老大。小國們別無選擇,只能順理成章接受美國的一切。

從理想情況看,美國所推行的自由市場經濟的確有效,但是國際社會從來不是一個完全競爭的市場,有效的市場需要有效地監管。可是在國際社會中,發達國家們既是運動員又是裁判員,拿什麼和人家鬥?

更何況在跨國貿易中,大型寡頭跨國企業比比皆是,國際糧食貿易量的80%被四大糧商「ABCD」壟斷,世界石油銷售市場由「石油七姐妹」主導,寡頭可是市場經濟和自由競爭的大敵,但是小國中誰又能下場限制寡頭呢?

做生意,大家都帶著錢和產品來談,越是市場經濟越有效率;如果只能和一家談,你帶著錢和商品,他除了錢還有槍,那自由主義只是一方的自由,市場效率只是一方的效率。

國際的大氣候如此暗流湧動,國內的小氣候又是怎樣的呢?

「四小虎」們雖然經濟起飛,但是起飛全依賴於資本和勞動的持續投入,自己並沒有好好地培育出本土的產業鏈,也更談不上完成產業升級了。這相當於,中國代工手機多年,既沒有出現「華強北」,也沒出現華為小米OppoVivo。

一方面是時間太短,的確沒那麼容易形成「造血」能力;另一方面,「輸血」產生的泡沫太令人沈醉了。

錢進來了,要是全流向實體,流向產業,外資一旦撤離還不至於一地雞毛;而更糟的是,全面放開後大量國際資金還湧入金融市場,炒高了樓市股市,形成了資產泡沫。再退一步講,錢進入了金融市場也並非就是壞事,但缺乏有效地金融監管就一定是壞事了。

開派對的時候,人人都想著狂歡,人人都想著派對結束前我就離場,可零點的鐘聲總會響起,派對總會結束,到時,狂歡的垃圾由誰清掃?一地的狼藉又由誰負責?

金融自由化的大門一旦打開,便為後續危機的爆發放下了第一塊多米諾骨牌。

而東南亞諸國嚴重依賴出口,產業又以低端來料加工為主,極易受外部市場擾動,這又放下了引爆危機的第二塊多米諾骨牌。

讓我們再把視線轉向日本。可能很多人覺得日本財大氣粗、四處投資的做法很正常,二戰後日本經濟起飛,成為世界第二大經濟體,有資本輸出不是理所當然的嗎?

正常,但也有蹊蹺。

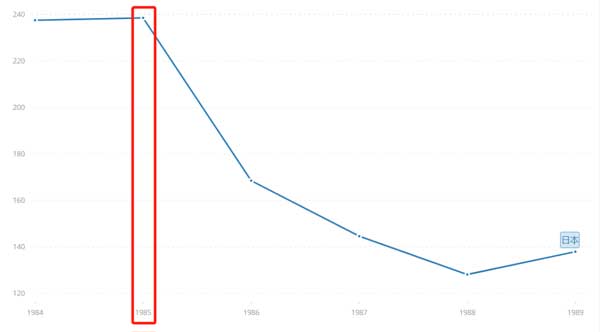

1985年,「廣場協議」簽訂,日元急速升值。日元升值一方面導致大量外資湧入日本;另一方面,同樣100日元現在可以換更多的外匯,大大助力了日本拓展海外市場。

本幣升值十分不利於出口企業,如今人民幣稍微升值一點出口企業就叫苦不迭,當年日本匯率升值100%僅用了2年多時間,可想出口企業的壓力。為了讓企業活下去,日本選擇放水,不斷調低利率,通過大水漫灌以應對匯率升值對企業的衝擊。

而美國看到美元貶值過快,大家都在拋售美元,而自身的財政狀況又很糟糕,且不願意提高國內利率進一步破壞內部經濟秩序,於是又打起了日本和西德的主意。

美國希望他們壓低利率,以維持美元穩定。別人低了,不就相當於自己高了嗎?

美國自己不加息是因為此時美國自身的腰桿子還不夠硬:儘管「廣場協議」簽訂,美國也仍然維持著巨額貿易逆差;自己加息也需要挑經濟相對較好(比如非農就業數據良好)、通脹預期較高的時候,不然美元一收水國外還沒崩自己先崩了。

而能讓別人降息是因為自己槍桿子夠硬:日本和西德都是美軍直接駐紮的地方。

於是1987年,「盧浮宮協議」簽訂,日本只能繼續維持低利率。

通過強迫別人降息放水,這不就是變相地美元放水嗎?因為金融自由化,資本是可以自由流動兌換的,等美國自己調整好內部問題,然後自己再真正加息……

說回日本。這下外資湧入+國內放水,日本經濟已是「汪洋一片」,國內資產泡沫是必然,國內資金出海也是必然。

前面說到外資「輸血」產生的泡沫令人沈醉,具體的表現又是什麼呢?那就是日元的套利外匯交易。

原理並不複雜,因為日本本土維持低利率,那麼日本投資者就可以低成本借到大量日元。

又由於資本可以自由流動,而西方國家和新興市場的利率遠高於日本,此時投資者可以將錢投到這些國家,獲得穩賺不賠的利差。

與之相對的,新興市場國家就可以從外匯(美元或者日元)市場獲得貸款,再投資本國貨幣。但這種行為最大的壞處就是會讓東南亞國家短期內背負巨額外債。

看起來很複雜?沒事,我們舉個例子:

你作為泰國的企業家,可以從日本以2.5%的利率借到10000日元,然後換成泰銖存進銀行,假設泰銖的存款利率是4.5%,你直接存錢進去,然後你就可以什麼都不做白白賺到2%的利潤。

1996年底,泰國當年需償還的短期外債477億美元,而泰國僅有外匯儲備372億美元。當然,除了利差,風險偏好高的投資者還可以投資股市房市,獲取更大收益。

日本寬鬆的貨幣政策+日元升值,使得大量熱錢湧向東南亞,既帶來經濟起飛,也帶來資產泡沫,這為後續危機的爆發又放下了另一塊重要的多米諾骨牌。

看到這,相信讀者朋友們發現了一個魅影始終存在,而那個魅影正是美國。在全球推行自由化的是美國,逼迫日本按自己意志行事的是美國,現在,終於輪到他自己張開獠牙,扣動扳機了。

從1994年2月到1995年2月,美國開啓新一輪加息週期,總計加息7次,基準利率從3.25%上調至6%。

為什麼選擇此時加息呢?最直接的原因是美國在抑制國內通脹,但,遠不止於此。

美元是世界貨幣,而世界上很多國家又選擇了金融自由化,實質上美國成為了世界市場的貨幣供給者,美聯儲不僅是美國的央行,某種意義上也是世界的央行。

美元放水,貨幣可以順暢地流向新興經濟體,輕易地在新興經濟體中製造資產泡沫和大量外債;

美元收水,通過加息讓貨幣回流美國,在當地拋售資產並製造恐慌,刺破泡沫並引起債務危機;

重新降息,美元資本再次流出,就可以低價購買這些地方的核心資產,然後修復美國經濟,進一步控制該國的經濟命脈。

一句話,豬,養肥了再殺。

這套手法也並不是拍腦袋隨意想出來的。

在19世紀,銀行家們有時會串謀囤積現金,停止對外貸款;背負債務而又斷了現金流的企業難以為繼,不得不選擇破產。隨著破產企業越來越多,社會供給受到影響,同時還會產生大量失業人口,社會正常的經濟秩序遭到破壞,經濟危機爆發。

企業為了償債,就會賤賣商品甚至廉價拋售優質資產。這時,銀行家們就會利用手中囤積的現金大肆收購廉價商品和資產,吃著帶血的饅頭。

但這種做法會損害絕大多數人的利益,因此現代國家誕生了央行這一機構進行統籌監管,這種吃人血饅頭的操作現在在一個國家的內部是無法繼續開展了。

但是美國的資本家們不吃自己人的人血饅頭了,通過建立世界市場和鼓吹新自由主義,將這一套玩法用在了國與國之間:培育產業,你來做;污染,你來承擔;勝利果實,我來摘取。

於是1995年加息後,產生了一系列連鎖反映:資本拋售日元資產、拋售日元轉進美國,日元兌美元開始貶值;日本政府為刺激出口、提振經濟也有意讓日元貶值。

但「福無雙至,禍不單行」,1995年日本又發生了7.2級「神戶大地震」,最終造成近2000億美元的損失,嚴重拖累了日本經濟。

一方面,日本是東南亞主要的出口市場,此時日本開始縮減進口了;另一方面,泰銖匯率又變相盯住美元,美元升值泰銖也在變相升值,導致出口競爭力下降,貿易逆差擴大。

日元貶值讓日元的套利外匯交易更加有利可圖,於是大量熱錢湧入,企業剛好也通過借外債以度過難關,這使得東南亞國家短期債務規模激增,1996年泰國全部外債為1128億美元,佔GDP的62%。

泡沫開始刺破,債務危機也有了雛形,只等再加一把火了。

泰國自身當然也在承壓。此時泰國國內由於經濟下滑,引發社會及政治動蕩,1995-1996年間連換三位總理、五位財長。1996年,泰國房地產泡沫率先沒繃住,破滅了,然後引發股市大跌。

然後索羅斯來了。

他聞著血腥味了:國內經濟如此弱勢,泰銖還敢錨定加息的強勢美元?

然後索羅斯開始做空泰銖。

然後危機爆發。

如今,美國的加息週期再次來臨。

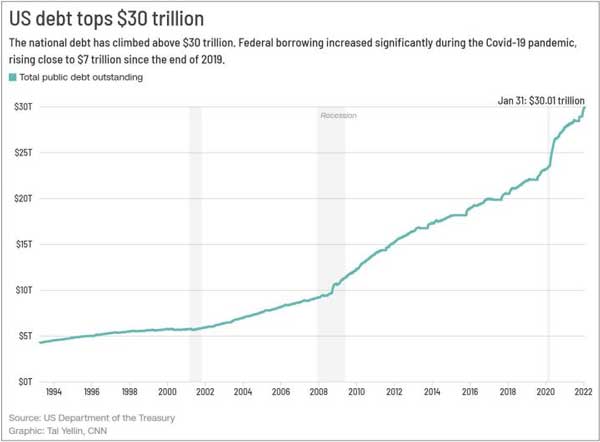

在加息之前,美國為了應對新冠疫情期,可謂是開閘洩洪般地放水。2019年2月,美債規模22萬億美元;而2022年2月1日,美國財政部公佈美債已突破30萬億美元大關,平均每年增長10.89%.

作為對比,美國這幾年GDP的平均增長率只有2.37%;而1989年日本股災的前3年,日本貨幣供應量年增長速度分別為10.8%、10.2%和12%。

美國人自己也知道只放不收有多危險。

但美國人也知道,只要我是活到最後的人,那就沒有危險。

危機發生在自己身上叫危大於機,發生在別人身上那就是機大於危了。

而歷史會簡單地重復嗎?■

Be the first to comment