前兩天出現一則新聞:《日本經濟新聞》援引經濟合作與發展組織(OECD)的預測稱,日本今年名義GDP預計為553萬億日元,按照美元計算為3.9萬億美元,總量與排名第4位的德國大致相當。

在1968年至2009年的42年間,日本一直在世界各國GDP排名中位居第二,僅次於美國。2010年,中國GDP總量超越日本,日本在此後的12年間一直保持著世界第三的位置。現在第三的位置也極有可能保不住了!

到底發生了什麼?

因為國際資本血洗了日元,日元兌美元出現了大幅度的貶值。

今天我們就和大家說說這件事。

今天我釣了3斤小鯽魚,你釣了一條1斤重的黑魚,你說我們誰釣得更好?

由於鯽魚和黑魚屬於不同的魚種,我們很難直接比較,怎麼辦?

這個時候,我們就要找一個「中介」——人民幣。

在我們這,3斤小鯽魚大概就是10塊錢左右,1斤黑魚是15塊,所以很顯然是你釣的比我好。

同樣的道理,日本國內的經濟都是以日元計價的,中國國內的經濟是以人民幣計價的,韓國的國內的經濟是以韓元計價的……想要比較經濟,就需要把日元、人民幣、韓元等轉化為一個可對比的貨幣——美元。

比如,日本GDP是100萬億日元,100日元可以兌換1美元,那麼日本的GDP就是1萬億美元;中國的GDP是100萬億人民幣,10人民幣可以兌換1美元,那麼中國的GDP就是10萬億美元……這樣一來,我們就可以很容易地得出中國的經濟是日本的10倍。

現在的問題是什麼?

匯率是變動的!

假設現在日元由以前的100日元換1美元變成200日元換1美元,那麼日本的GDP立刻就少了一半!

我們來看看日元兌美元的變化:從2021年到2022年,僅僅一年時間,日元匯率由100日元兌1美元變成145日元兌1美元,日元在1年時間內貶值了近50%。

日元貶值對日本有什麼壞處呢?

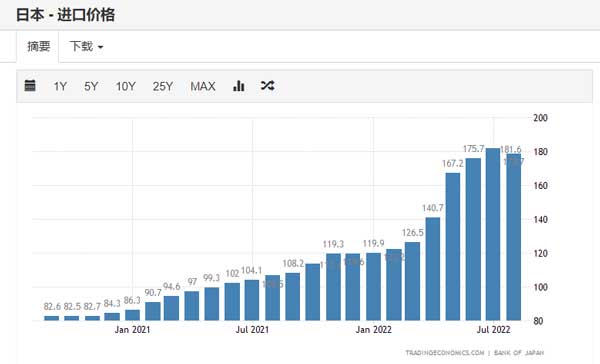

大家都知道,日本是一個島國,自然資源非常匱乏,需要大量的進口,而日元貶值是非常不利於進口的。

這個道理不難理解:假設日本從中國進口一雙鞋子需要1美元,在100日元能換1美元的時候,日本商家只要拿100日元就可以到日本央行換1美元,然後購買一雙中國鞋子。但是,現在由於匯率變化,200日元才能換1美元,那麼日本商家想要購買同樣的一雙鞋子就需要拿出200日元。

所以,日元大幅度貶值將非常不利於進口,會導致日本進口商品價格大幅度上漲。

那麼,日元為什麼會出現大幅度貶值呢?

因為國際資本對日元進行了一次大規模的洗劫。

那麼國際資本是如何洗劫日元的呢?日本政府為何又眼睜睜地看著日元大幅度貶值?

想要洗劫日元並不是一件簡單的事情,背後有著一系列複雜的手段。

首先,我們需要給大家普及一個以前曾普及過多次的名詞:做空。

所謂的「做空」就是指:如果我認為一件商品價格會下跌,那麼我們就先借來一件商品賣出去,然後等價格下跌到一定程度我再買回來還給人家,兩者之間的差價就是我賺的錢。

為了便於大家理解,可以看看下面的股票做空示意圖:

國際資本洗劫日元的第一步就是做空日債!

如何做空的呢?

首先,國際資本按照規則拿出10%的定金向證券機構借來大量日本國債(相當於「欠條」),然後拋售,換成日元。

比如,我有1萬日元,那麼我就可以拿著這1萬日元找證券公司借來10萬日元的日債,然後在市場上出售,換成日元。

國際資本拿著大量的資金,以10倍的槓桿借來大量日本國債,然後不斷地拋售……

你想想啊,國際資本拿著大量的國債不斷的拋售,肯定會引起其它投資者的恐慌,也要跟著拋售日債啊。

為什麼?

舉個簡單的例子:我借來大量日本國債,原本一張100日元的國債,我以99日元賣出去,而且我在不停的賣,慢慢的以98日元、97日元……不斷的低價出售……

你說其它持有日本國債的人會怎麼做?

他們肯定會跟著賣啊,如果不賣,後面可能會虧很多。

比如,今天我把100日元的國債以99日元的價格賣出去,明天又以98日元的價格賣出去……由於我手中持有的國債數量特別龐大,所以別人看到我在不斷低價拋售,他們必然也要跟著拋售了,否則明天可能就跌到100日元的國債只能換97、96,甚至95日元……

一旦形成恐慌以後,持有日本國債的人不計代價的低價出售日本國債,假設現在一張100日元的國債只能換90日元了,這時我再以90日元的價格大量購買國債,然後還給證券機構。

當初我用10日元借來了100日元的國債,以98日元的價格賣出去了,現在我又以90日元的價格購買了1張100日元的國債還給了證券機構,轉手賺了8日元。

大家看看,我只有10日元,但是我通過做空日本國債,轉手就賺了8日元,這是80%的利潤啊。

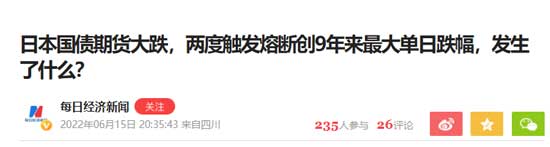

日本人也不傻,知道國際資本在惡意做空日本國債,所以為了防止日本國債崩盤,日本央行短短5天接盤10.9萬億日元,並放話道:空頭拋多少,日本央行就接多少。

日本央行有印鈔的權利,無論你拋多少,日本央行都能接下來,這麼做的目的就是不讓日本國債下跌。

日本國債價格不下跌,國際資本不就無法做空日債了,也就無法通過做空日債獲利了,這不是空折騰嗎?

事情當然沒有這麼簡單。

國際資本還有另外的手段,做空日債只是第一步,能獲利最好,不能獲利的話,還有後續手段——由於日本央行擁有印鈔權,大量做空日債可能會導致日本央行印鈔接盤,這個早就在國際資本的預料之中。

國際資本以極低的本金借來大量日本國債,然後不斷的拋售日債,日本央行為了不讓日債價格下跌,只能不斷的接盤,這樣國際資本手中就有了大量的日元……

國際資本手中擁有了大量的日元,然後他們就拿著大量日元去日本央行裡面兌換美元……

這個時候又會出現什麼情況?

國際資本拿著大量日元兌換日本央行裡的美元,那麼日元兌美元就會大幅度貶值,這個時候其他投資者害怕自己手中的日元被貶值了,也會跟著拋售日元……

這樣,日元就會出現大幅度得貶值。

當日元出現大幅度貶值的時候,國際資本再拿著美元兌換日元,然後購買日本國債還給證券公司,從而獲利。

我們來總結下:我以10日元借來100日元的日債,然後以100日元賣給了日本央行;我又用100日元換成1美元,通過不斷的拋售日元,成功引起了恐慌,讓一些投資者也跟著擠兌美元,導致日元大幅度貶值,變成了150日元才能兌換1美元,這時我再拿著1美元換成150日元;再然後,我又以100日元的價格購買了一張國債還給了證券公司……

最終我賺了多少錢啊?

賺了50日元。

那麼,這時或許有人又有疑問了:難道日本央行就不能幹預匯率嗎?只要日本央行不讓日元貶值,國際資本不就洗劫不到日本了嗎?

日本是資本主義國家,貨幣是自由兌換的——不像中國有外匯管制等各種方法控制擠兌外匯。

如何才能不讓日元貶值呢?

唯一的辦法就是加息。

1997年香港金融保衛戰的時候,香港金管局的創立者任志剛在開始階段就是依靠不斷「加息」來應對國際金融資本的——此前,他曾多次擊退做空港幣的國際炒家,靠的就是「加息」這一招,為此他還贏得了一個稱號「任一招」,意思是說,每每金融炒家殺將過來的時候,金管局唯一的一招就是提高利率,增加金融炒作的成本,以抗拒炒家的狙擊,維持聯繫匯率。

加息就是指提高存款利息和貸款利息。

只要日本加息了,存款利息增加了,那麼大家就不會拿著日元去擠兌美元了,國際資本就無法引起恐慌,白忙一場——如果日本央行大幅度加息,導致日元升值,那麼國際資本甚至可能被日本央行搞的血本無歸。

然而,問題是:日本央行根本不敢加息!

為什麼不敢加息?

我們都知道,日本經濟已經近30年不增長了,日本央行為了刺激經濟增長,幾乎把各種能用的貨幣政策都用遍了,仍然沒有效果。

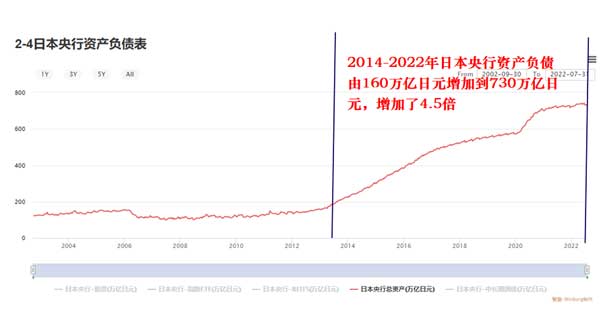

為了刺激日本經濟,日本央行不斷地印鈔票,資產負債表由2014年的160萬億日元增加到730萬億日元,擴張了4.5倍。

日本央行使勁開動印鈔機,不斷地印錢,然後拿著印出來的錢去購買股票、國債等,把錢投放到市場上……

按照正常道理,日本央行印了這麼多錢投放到市場上,市場上應該到處是錢才對,物價應該上漲才對……

然而,由於日本人極度不看好本國的經濟前景,他們賺到錢以後根本不消費,也不投資,從而導致物價指數始終處於低位、經濟也不增長!

這個時候,如果日本開啓加息模式,那麼日本經濟就可能進一步惡化:存款利息增加了,日本人就更加不會去消費了;貸款利息增加,日本企業就更不會增加投資了,甚至可能導致大量企業倒閉!

除了這個原因,還有另外一個原因:日本政府債務過高。

由於日本經濟企業不看好日本的未來,不願投資,無法帶動經濟發展,所以日本政府為了刺激經濟就不斷的通過財政政策刺激經濟,比如日本政府為了刺激經濟,大規模建設高鐵,這樣企業就有活乾了?

日本的這種做法就和「2008年世界金融危機時候的中國為了刺激經濟發展,推出了4萬億刺激計劃,大規模投資基礎設施建設」一樣。

但是,問題來了:日本政府每年的稅收收入是有限的,那些收入養軍隊、要給公務員發工資,還有教育、醫療等方面的投入,那點錢根本不夠花的,哪裡有多餘的錢來刺激經濟?

怎麼辦?

唯一的辦法就是發債,也就是打個欠條向老百姓或日本央行借錢。

但是,日本經濟是一個「無底洞」,無論日本政府如何通過財政政策刺激經濟,日本經濟就是不增長。經濟始終不增長,日本政府就不斷的借債刺激,最終導致日本政府欠下了天量的債務。

2022年8月10日,日本財務省發佈的統計數據顯示,截至6月末,日本中央政府的國債、政府借款、政府短期債券等債務總額共計1255萬億日元,為歷史新高。

目前日本政府欠下的債務已經達到GDP的256.9%,遠遠超過120%國際警戒線——美國政府債務為31萬億美元,大家都說美國政府的債務高,但是美債佔GDP的比例也就剛剛達到120%的警戒線。

日本政府欠下如此多的債務,一旦日本央行加息,那麼日本政府每年需要償還的利息就會大幅度增加,根本無力承受。

日本政府債務為1255萬億日元,如果日本央行加息1個百分點,那麼日本政府每年就要增加償還利息12萬億日元,增加2個百分點就要增加償還24萬億日元,3個點就是36萬億日元……

你知道日本政府一年的財政收入是多少嗎?

也就60萬億日元。

日本長期採取負利率,日本政府借債基本不用還利息,就這樣日本政府的收入還不夠支出的呢。如果再加息,償還利息就要把收入的一大半弄沒了,恐怕日本政府的員工工資都發不出來了。

你說日本能加息嗎?

不加息,國際資本肆無忌憚的做空日債、日元,大賺特賺;加息,日本經濟可能崩潰,日本政府甚至可能都沒有錢給員工發工資……

你說日本該如何選擇?

兩權相利取其重,兩權相害取其輕。

與經濟崩潰相比,日本只能眼睜睜地看著國際資本洗劫日元了,只能放任日元不斷貶值了!

國際資本是貪婪的,他們已經死死地抓住了日本的命門了,你說他們會就此收手嗎?

目前,日元仍在不斷貶值中,根本看不到盡頭……

搞吧,使勁搞吧,這次我支持國際資本使勁的吸血日本,搞死日本才好!■

Be the first to comment