美國現在這麼玩命加息,就沒有任何影響嗎?當然不是的,雖然到現在為止,只有斯里蘭卡一個國家破產,但很可能還有不少國家現在正在死扛。當大家都以為這些死扛的國家,是阿根廷,土耳其這種高通脹的發展中國家時,有可能真實情況會大出所料。

至少現在來看,濃眉大眼的英國和瑞士,已經接連走到了爆雷的邊緣。這倒是很出乎人的意料之外,這可都是妥妥的西方發達國家,照這個趨勢下去,美國今年再加兩次息,誰會倒在前面,那還真不好說。

接下來,我們就看看英國和瑞士,都出了什麼事,以至於這麼要命?

英國的黑天鵝

英鎊前幾天大幅貶值,這是英國的牌面,但是全世界都搞不清楚牌底到底是咋回事,現在終於知道了,是英國的養老金基金出事了。

英國養老金基金的總資產規模大約是1.8萬億英鎊,英國機構資產管理市場中,單養老金基金一家,持有的資產規模,就大約佔到了40%,2021年英國的GDP總量為2.3萬億英鎊,養老金基金的資產規模,差不多佔英國GDP的78%。

這可是英國人的養老錢,但基金的管理者,在投資中,居然也用了高槓桿。

按說養老金投資,最重要的就是要安全穩健,而不是高收益,畢竟這是很多人退休後的全部指望了,這可不是兒戲。當然從他們投資的產品看,確實也不是很激進,買的主要都是英國的中長期國債。

像10年期,30年期這種長期國債,價格和收益率都是很穩定的。作為養老金投資,也算是各國比較通行的做法。但問題不是出在這裡,而是出在對收益進行保護的金融衍生品上面。

從2008年金融危機以後,全世界在美國的帶領下,一直在搞放水,把利率壓得很低,所以直到今年以前,全世界討論未來的趨勢,都認為是低利率,甚至負利率的世界。既然利率會走低,那麼長期國債收益率也會走低,這樣的話養老金持有的那些長期國債收益率也會走低。

所以養老金基金的管理者,為了保證基金整體收益率的長期穩定,就在很多投資組合中,對這種低利率的下降趨勢,用高槓桿進行了對沖。

槓桿有多高呢?只能說只有你想不到的,沒有他做不到的,英國養老金所允許的最高槓桿率,竟然高達7倍。

這要在利率不斷下降的趨勢下,英國養老金基金就可以保持基本穩定,但是高槓桿最怕的就是小概率事件,這次的小概率事件,就是美國的加息緊縮。果不其然,高槓桿出了大問題。

英國養老金基金過去用高槓桿做對沖,是防止利率繼續走低,給國債收益率帶來的影響。結果萬萬沒想到,現在美國加息這麼瘋狂,英國也在跟著加息,過去說的長期低利率,甚至負利率的時代,不僅沒有到來,高利率時代卻突然從天而降了。

隨著英國跟隨美國大幅加息,英國長期國債價格出現暴跌,這給英國養老金基金的投資,帶來了滅頂之災。

英國養老金保護基金 (PPF)的數據顯示,截至今年8月底,英國養老金資產共計約1.5萬億英鎊。過去兩個月,整個養老金虧損導致需要補繳的保證金約為6900億。

從面上的數據看,至少是虧掉了一半,但是如果不追加保證金,一爆倉,那虧掉的可能就是全部。誰會賺走英國人的養老錢,現在還沒有浮出水面。

實際上這個事情,如果用一句話簡單概括,就是高槓桿押反了市場方向,現在面臨爆倉的風險。如果要補充保證金,就要拋掉手裡持有的國債回籠資金,越拋國債價格越低,價格越低需要補充的保證金就越多,這就是個死循環。

隨後英國央行為了穩住市場,也不得不親自進場托市。英國央行在28日發佈聲明稱,暫時開啓英國長期國債購買操作,且不設定購債規模上限。並於當天購入規模為10.25億英鎊的英國20年期及以上的長期國債,以穩定市場。

因為養老金基金不是普通的投資者,養老基金爆倉,約等於英國破產。所以這個事情出現後,英鎊一度大幅貶值,這其實就是危機接近爆發的邊緣了,只不過當時外部還不清楚是怎麼回事而已。

一邊加息,一邊購債,這是一邊吃退燒藥,一邊給自己繼續加熱,看起來很矛盾,實際上就是因為國債價格如果繼續下跌,英國的養老基金就得爆倉了,不救不行,不救的話,整個英國都得隨老太太去了。

此前英國新首相特拉斯政府,在9月23日為了刺激經濟,推出了一個減稅方案,計劃把對年收入超過15萬英鎊人群徵收的45%的最高所得稅降至40%,被認為是導致英鎊大幅貶值的原因,其實這只是個導火索。

然後撐到現在,這個減稅計劃英國也宣佈放棄了。看起來是在穩定市場預期,其實這是治標不治本,因為美國還在加息,英國加息的步伐應該也還會繼續,那麼英國長期國債的收益率還會繼續上漲。而這就是懸在英國養老金基金頭上的一把達摩克利斯之劍。

唯一的自救辦法,就是趕緊給養老金基金的高槓桿去槓桿,把風險降下來。但是這個事沒有看起來那麼容易,這需要對手盤法外開恩才行,要讓對手盤放血,談何容易。

因為金融市場,往往都是鐵索連船,對手盤為了鎖定風險,很可能也對外用槓桿進行了對衝,你為了養老金基金的風險端,拆了我的收益端,那我的風險端又該怎麼辦?

長期國債一直是市場最主要的抵押品,是金融市場上加槓桿的根基,國債價格下跌,會引發難以預料的連鎖反應,不管是美國還是英國,都有這個風險,只要這麼繼續加息下去,誰都不知道黑天鵝什麼時候會來。

而英國的這只黑天鵝,已經盤旋在倫敦上空了,只要加息週期繼續,它有可能就會隨時落地。

瑞士的黑天鵝

過去在世界人民的心中,瑞士一直是個最著名的中立國,我記得小時候看《正大綜藝》,有一期就是講瑞士,說瑞士人家裡都有個武器庫,會放各種武器,正是基於這種全民皆兵的威懾,所以即便是在二戰期間,瑞士中立國的身份也沒有受到交戰雙方的波及。

瑞士的這種中立國身份,不參與國際間的鬥爭,反倒使其成了各方勢力溝通交流的一個橋梁。也是得益於這種身份,作為金融最重要的考量因素,瑞士的銀行,就具備了別國銀行所不具有的一個信譽加成,安全。

坊間一直流傳著一個說法,瑞士人的生活這麼富裕,跟他們的銀行咪了很多死人錢有關係。包括二戰前很多人的存款,在二戰中這些人大量死亡後,這些錢也就無人認領,再然後就死無對證了,那麼自然的,管家就成了主人。

以前說這個很多人是不信的,但是當今年俄烏衝突爆發後,很多事就不得不有點相信了。因為濃眉大眼的中立國瑞士,也公然凍結了俄羅斯人的金融資產。假如俄羅斯真的敗了,垮了,人不在了,這些錢又會歸誰呢?

而且更重要的一點,是瑞士這一次,公然撕去了中立的偽裝,你搞不清楚他的真實身份,到底是國際資本設在瑞士的一隻白手套,還是作為中立國的身不由己?

如果是身不由己,我們也可以看到一些信號,最新的就是瑞信可能破產的消息,已經傳遍了全球,這可能是繼英國養老金基金面臨爆雷風險這只黑天鵝之後,西方世界出現的第二隻黑天鵝了。

瑞信是瑞士第二大銀行,第一大的是瑞銀,可以說瑞銀和瑞信,就是瑞士的兩大金融支柱,不誇張的說,也是瑞士人高收入的主要外部收入來源。

瑞士信貸集團由四個銀行部、一個保險部組成。瑞士信貸集團是世界上最大的金融集團之一,資產總值達到4350億美元。瑞士信貸集團現有僱員63000人,其中60%在瑞士本土,其餘則分布在世界各地。

按全球收入計算,瑞士信貸集團居世界第二位;按資本基礎計算,瑞士信貸集團居世界第16位。集團的投資銀行部CSFB是全球最大的五家投資銀行之一;私人銀行部資產總值為2800億美元,居世界第二位,而豐泰保險公司是歐洲第五大保險公司。

就是這麼大個金融集團,而且是以穩健和安全著稱的瑞士的金融機構,卻被傳出即將破產。

這個消息的源頭是,10月1日澳洲廣播公司(ABC)旗下商業記者戴維·泰勒(David Taylor)聲稱,據可靠消息,一家大型國際投資銀行正瀕臨崩潰。

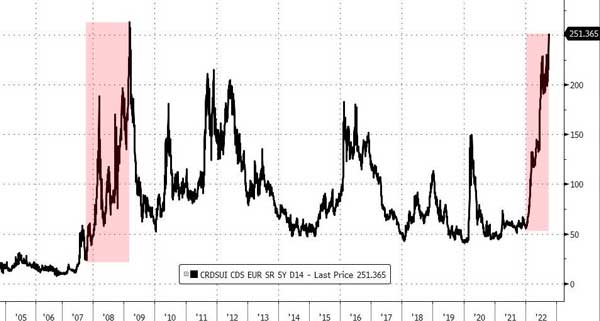

人們都在猜測,他說的就是瑞信。因為瑞信的五年期信用違約掉期指數(CDS)在上週五直線飆升近200個基點,達到了2008年金融危機時期的水平。

這說明有人在用腳投票,對瑞信的違約風險進行對沖,以避免損失擴大。

關於瑞信破產的這個事,現在市場只知道是它,還不知道是什麼事,市場流傳的三件事,都是過去的舊聞,只是給瑞信的經營帶來了損失,但我敢百分百確認,如果瑞信爆雷,絕不會是這種經營虧損導致的。

我先說下這三件事,是怎麼回事。

第一個眾所周知的是上半年韓國股神Bill Hwang爆倉,就是那個高槓桿在美股做莊中概股的,最後爆倉賠了上百億美元。就是3月份他的基金重倉股大跌,Bill Hwang沒法補充相應的保證金,必須清倉降槓桿。

像他這個持倉規模,不可能只有一個經紀商,所以誰先跑得快,誰最後的損失就最小。最後的情況是,美國的高盛和摩根士丹利跑得最快,高盛基本上全身而退,摩根士丹利賠了一點。

冤大頭是日本的野村和瑞士的瑞信,野村賠了20億,瑞信賠了55億。實際上相當於是Bill Hwang爆倉後的損失,他們墊付了,但是隨後Bill Hwang被捕,基金公司破產,這些錢大概率是要不回來了。

這個事有意思的是什麼呢?可以直言不諱的說,美國人出老千。是不是Bill Hwang的對手盤,通過掌握他的持倉情況,聯合做局逼倉?這個事我沒證據不能瞎說,但是在爆倉之前最先跑掉,這是公開的事實。不是因為野村和瑞信的交易員手慢,而是不掌握內幕信息。

第二個事是英國Greensill Capital金融公司破產,英國這家公司就是把貸款證券化打包,然後瑞信買了100億這種證券化的債券,再然後這家英國公司三月份破產了,瑞信的100億變成了70億。

第三個事是瑞信的洩密事件,今年初全球幾十家媒體集中報導了一個事,有爆料者提供了1.8萬個瑞信客戶的賬戶信息,這些賬戶總共涉及3萬個人和公司實體,涉及的隱匿財富超過1000億瑞郎,每個賬戶平均持有750萬瑞郎,近200個賬戶價值超過1億瑞郎,十幾個賬戶的價值更是高達數十億。

這些人遍布世界,裡面有在西方知名的,各種各樣的犯罪分子,而瑞信給他們提供的服務之一,就是洗錢。

瑞士的金融機構,賴以安身立命的本錢,就是保密。但是這些核心機密被大量洩露,不知道是誰有這麼大能耐?

也有可能,瑞士早已經被人拿槍指著頭了。尤其是在美國即將開啓加息,需要全球資本回流美國之際,美國肯定不希望這個世界,至少是西方世界,在美國之外,還有第二個資本的避風港。

這可能就是瑞士不再中立的原因。

當然這些損失加起來,也就幾十億而已,對瑞信這種金融機構而言,還沒到傷筋動骨的程度,更加要不了命。真正的危險不在這裡。

在最後,我可以大膽的猜測一下,瑞信爆雷的傳聞,絕不會是空穴來風。但是要說瑞信會因為經營虧損而破產,那也絕無可能。金融機構的破產,不會是因為虧損,有且只有一種可能,就是出現了巨額流動性危機。

而瑞信,很可能在某個高槓桿市場,面臨被逼倉的情形,如果槓桿夠高,這種時候的持倉規模往往是個天文數字,要想不爆倉,需要補充的保證金金額,也是個天文數字。而且一旦對手持續逼倉,補充保證金就是個無底洞,別說瑞信有1000億,就是一萬億也能把你幹爆了。

瑞信現在已經是砧板上的肉,因為有的對手,比如美聯儲支持的美國金融機構,它的錢可以是無限的,以有限對無限,殆矣。

最後

這個世界上,玩金融,英國和瑞士雖然算得上是大宗師,但是現在的美國,掌握了三樣東西,有無限多錢的美聯儲,有金融政策的制定權,有金融信息的底層網絡,可以說是掌握了出老千的定向武器。

但是基於一些基本的規律,美國也很難控制,尤其是加息導致的國債價格下跌,會導致全球金融市場上百萬億的金融衍生品,面臨抵押品不足的風險,它們的共同特點就是槓桿率比較高,美債價格跌一點點,他們就要面臨巨額的去槓桿風險。

美國還在繼續加息,我們現在要做的就是穩住,只需要扛過這波加息週期,很可能接下來幾個月內,西方國家就會出現大面積的爆雷,誰撐到最後,誰就會是最後的大贏家。■

Be the first to comment