外資大舉逃離中國是「月經」式的舊聞,最近又有西方媒體鼓譟這類新聞。

歐盟商會在9月21日發表報告:受疫情影響,中國市場的可預測性以及作為投資目的地的吸引力減弱,近四分之一的受調查歐企考慮將現有或計劃中的投資移出中國,近期外企撤離中國數量有所上升。

美中貿易全國委員會在今年8月公佈的報告也顯示,51%的受訪企業對未來五年中國業務前景感到樂觀,低於去年的69%。

中國官方對此予以反駁。製造業外遷、產業鏈轉移是正常經濟現象,全球化本來就是有進有出。總體來看中國的外資利用率還提高了,並有各種數據支持。比如工信部數據顯示,2022年1-5月,高技術製造業實際使用外資同比增長32.9%,越來越多的外資主動投向先進製造、高新技術、節能環保等重點領域。

商務部數據也顯示,2022年1-4月,中國實際使用外資金額4786.1億元人民幣,同比增長20.5%,其中韓國、美國、德國實際對華投資分別增長76.3%、53.2%、80.4%。

當然,數據是死的,「拷問」數據才能讀出更多的名堂,下面就以美國Rodium Group發表了的在華歐資報告為例。

Rodium Group是「帶著任務」寫報告的,得出的結論當然是歐洲投資在大批離開中國。歐盟商會、美中貿易全國委員會配合歐美政界和媒體,有意唱衰在華投資。從商會的利益來說,在輿論上製造從中國撤資的壓力,可以為在華歐商爭取更多利益。

截然不同的是,中國工信部和商務部通過大量正面數據,證明中國依然是理想的投資地。

例如,外資流入中國的總量一直以每年增加約70億美元的速度線性增長,2021年後還加速了。該數據不是Rhodium Group給出的,而是《南華早報》根據中國商務部的數據(也包括各國和地區在中國的投資)統計得出。

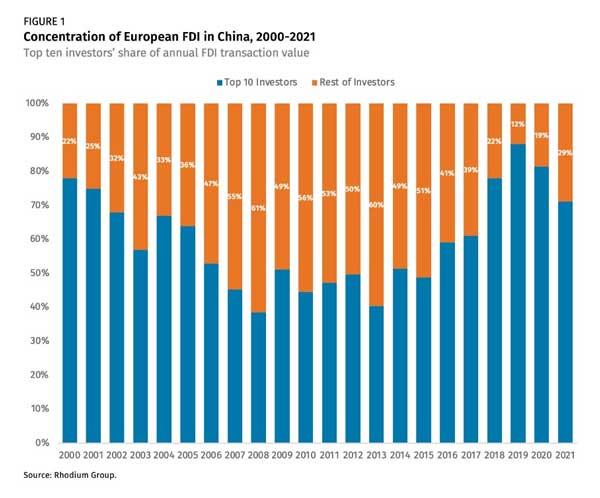

商務部的數據沒有細分來源,但歐洲對華投資的大趨勢與商務部數據一致。也就是說,歐洲對華投資總量在穩步增加。但Rhodium Group的數據同時表明,除了總量,歐洲前十大投資者(藍)歷年在華投資佔比呈現澡盆形,具有高-低-高的特點。

2000年距離改革開放已經有一段時間了,但比起2010年代,依然處於中國經濟起飛期。這一時期,來華歐洲投資以大資本為主,他們有足夠的實力、風險承受能力和組織架構,有能力打入彼時相對「陌生」的中國市場。

歐洲大資本打開中國大門後,來華投資門檻迅速下降,中國製造的優勢展現出來。這也是中國對外資「飢不擇食」的年代。歐洲小資本利用這一特點,及時在中國投資,在2006-2016年間投資佔比過半,產品要麼返銷歐洲和全世界,要麼佔領中國國內市場。

進入2020年代,新冠疫情背景下歐洲小資本(尤其以返銷歐洲為主的)受到沈重打擊。在歐美的各種反華鼓譟聲中,小資本缺乏定力和風險承擔能力,紛紛撤資。但商業上,歐洲小資本也面臨逆風。

中國的人口紅利確實在減少。勞動力成本上漲導致用工難問題突出,這對低端、小規模、出口導向、勞動力密集的產業很不利。在此境況下,歐洲小資本撤離屬於產業鏈合理轉移。

小資本畢竟是小資本,只能涉足投資小、見效快、船小好掉頭的行業。小眾、高端還好說,要是挾洋撿漏,涉足中低端產業,面對這些年來國內品牌迅速發展的現實,沒有兩把刷子的洋品牌真是很難存活了,不撤資更待何時?同時,小資本與消費端距離更近,受公眾影響更大,「撤離中國」在其本國、對部分群體而言也可能是「政治正確」的姿態。

但大資本就不一樣了,它們主要面向中國市場,不僅定力更大,受歐美貿易和公眾影響較小,也有實力投資更加硬核的先進製造、高新技術、節能環保等領域。

中國是世界第二大經濟體,更是全球最大的增長市場。在中國經濟和市場容量強勢發展的時候,離開中國是歐洲大資本最不願意做的事情。早早深耕中國,就是等這一天。德國大眾繼續強勢投資,就是出於這樣的認知。

烏克蘭戰爭之後,歐洲大資本可能會加速投資中國。中國市場的磁力繼續強大,同時,歐洲的長遠能源困境給本國製造業投下巨大的陰影。如果歐洲的鋼鐵、鋁、化工、塑料、玻璃等基礎材料的成本迅速上升,能源成本繼續高漲,甚至斷供,歐洲製造業的長遠前景就越來越黯淡。再先進的製造業是要「有米可炊」的。德國巴斯夫在湛江擴大化工基地早就在規劃之中,烏克蘭戰爭很可能進一步驅動類似的投資。

2000-2007年間,歐洲投資的前5大領域是材料(塑料、橡膠等,14%)、金融服務(13%)、汽車和零件(11%)、化工(11%)、能源(煤、石油、天然氣等,9%),這與中國現階段大力發展基礎工業是相符的。另外,前五名的份額很相近,從最高的14%到最低的9%,只有5%的差值,前兩名的差值只有1%。前五名加起來佔58%,其他領域也相對均勻。這是「處女地」時代,是開荒和野蠻生長的年代,隨便在哪裡插一根苗子,都能開花結果。

2008-2012年間,汽車的份額突增,達到24%;金融服務依然較高,還有9%;消費品(估計是歐洲品牌包、鞋子等)佔8%,化工8%,工業機械7%。中國工業已經開始向製造業中段發展了,歐洲投資如影隨形。前五名從最高到最低的差值增加到17%,也明顯向汽車集中。但除了位居第一的汽車遙遙領先、與第二的差值高達15%外,後面四個行業相對均勻,第二名與第四名僅相差2%。前五名合計佔比略有下降,還是有56%。估計第六名到第十名也相對均勻。「擇優增長」的年代開始了。

2013-2017年間,汽車繼續增加,達到32%;化工達到10%,食品達到10%,材料(塑料、橡膠等)上升至6%;消費品降低到5%,金融服務跌出前五。在中國製造業繼續重型化的階段,化工和材料都是為此服務的。有意思的是,食品行業成為歐洲投資重點。這未必意味著歐洲品牌進入中國市場,而是歐洲投資和技術借中國的船下海。

容易撿得西瓜都撿得差不多了,中國的四大行成為超級航母,加上普通航母和大小艦隊,歐洲金融服務需要借助中歐投資保護協議等框架,才能進一步增長。這也是歐洲政界反華暗流開始湧動的時候,這條路越走越窄了。

消費品也在前五名中墊底,畢竟歐洲消費品牌數量和市場是有限的。前五名內部的差距進一步拉大,最高與最低的差值達到27%,第一名與第二名的差值竟然高達22%。前五名的總佔比提高到63%,意味著歐洲投資進一步向高投入、高回報的汽車集中,前五名對其他領域的擠佔明顯。

2018-2021年間,汽車居高不下,還是有31%。食品繼續強勢增長,達到14%。有意思的是,醫藥和生物科技強勢增加,這與中國醫藥和生物科技的大發展同步。在新冠疫情暴發的時候,中國醫藥和生物科技初露頭角。化工繼續強勢投入,還有9%,消費品繼續墊底,只有5%。汽車繼續強勢,但食品強勢突起,前兩名的差值縮小到17%,最高與最低的差值依然高達26%,前五名的總佔比進一步增加到69%。

20年裡,歐洲投資從基本工業材料、能源和金融服務開始,逐漸向汽車、食品、制藥和生物科技、化工等集中。歐洲投資也從天女散花逐步轉向投資真正的強項,擇優發展。

從歐洲投資國家來看,也有一些值得注意的趨勢。2000年法國投資佔37%,英國5%,德國18%,荷蘭10%,其他歐洲國家30%。法國與中國建立關係較早,法企因在歐洲競爭不過德國公司,對投資中國的熱情也較高。德國公司(例如大眾)儘管進入中國市場較早,但其忙於向東德和東歐擴張,既無精力也無必要大力投資中國。

如前所述,在中國發展的「處女地」時代,進入門檻低,競爭較小,其他歐洲國家有機會便蜂擁而入。

從2003年開始,德國投資強勢進入中國,佔比一下子增加到43%,這應該主要是由德國汽車公司推動的。荷蘭略增到14%,其他歐洲國家29%。英國從2002年的41%爆縮到2%,法國也萎縮到12%,這意味著英法已經沒有多少硬核製造業了,消費品(尤其是奢侈品)製造轉移完了也就轉移完了。

2021年則不一樣了。德國投資繼續強勢,保持在46%,除了2014-2015的短暫低潮,德國投資2011-2021年間一直在40%左右甚至更高,2017-2018年甚至達到48%和51%。英國保持在不緊不慢的20%,此前也一直在7~22%之間浮動。法國只有10%了,此前在5%~10%範圍浮動。荷蘭一直保持穩定,依然在13%,只有2019年爆發性地增長到44%。其他歐洲國家則縮減到11%,大趨勢也一直是在縮減。

德國投資的強勢顯然是與汽車相連的,英國、法國、荷蘭都是化工、食品製造大國,這些國家的制藥和生物科技也較發達。德國是歐洲經濟和科技的火車頭,荷蘭是低調的歐洲經濟和科技強國,英國、法國也是老牌強國,歐洲投資向德國、英國、法國、荷蘭集中,與歐洲投資向大資本集中的趨勢一致。歐洲指責中國市場「不再開放」,其實不是中國不再開放,而是中國市場已經很「卷」了,除非是有絕技,否則小資本玩不起了。

在過去4年裡,德國、荷蘭、英國、法國四個國家佔歐洲投資的87%,德國一家就佔43%。在歐洲經濟明顯減速、中國經濟依然保持高速的情況下,四國投資的流向是很自然的。

歐洲投資的風向也可以從向中國投資的前五位歐洲公司的變動看出來。過去4年裡,大眾、寶馬、奔馳、BASF四家就佔歐洲投資的34%。從2018年起,大眾汽車一直在前兩名,這是德國投資的主力,也是歐洲投資中「汽車軍團」的主力。戴姆勒是奔馳的母公司,在2018-2020年連續三年盤踞第四位,投資額不及大眾,但依然顯著。寶馬在2021年位居第三。這樣,德國三大品牌都齊活了。

前五名中其他公司就不固定了。Diageo的名字大部分人不會熟悉,這是英國的酒公司,Jonnie Walker威士忌、Smirnoff伏特加、Captain Morgan朗姆酒、Baileys奶酒、中國水井坊都是其子品牌。Heineken是荷蘭的啤酒公司,Allianz是德國的金融公司,Vailog名列前茅比較奇怪,這是意大利的工業地產公司,不大明白為什麼會在這裡。

IKEA(宜家)在中國投資傢具製造,擴大銷售網點。AXA是法國保險公司,Grifols是西班牙的制藥和化工公司,BASF是德國化工公司,Pemira是英國的投資公司,Veolia是法國的市政管理服務公司,CrystecPharma是英國制藥公司。IKEA、BASF、Allianz都是業界巨頭,其他公司未必都是世界最大之一,但也都是業界翹楚。

另一個顯著的趨勢是:大企業早已深耕中國市場,新來者要面臨中國本土企業的激烈競爭,近年來很少有新的歐洲企業進入中國,歐洲資本收購中國企業明顯放慢,新增投資以全新建設(綠地投資)為主,並購投資(也稱褐地投資)較少。

外資綠地投資以長期投資為主,歐美反復鼓譟的中國動態清零政策的負面影響根本不可能左右長期投資,誰都知道疫情是要結束的。恢復正常不一定是幾個月,但不會無限期。隨著中國突破中等收入和關鍵技術的自主關,中國市場的繼續強勁發展是長期的。

外資褐地投資較少則是中國特色。中國企業創業、融資以銀行為主,股市為輔。現在初創的風投股出現,但還是新生事物。另一方面,中國企業較少創業後做大上市、等待收購的,既然做大了,就想接著做得更大,而不是出手圈錢,這是與美國很不相同的。在美國做大圈錢不僅是初創者的常態,也是大公司擴大業務範圍的常態。

在改革開放初期,大批效益不好的國企被外資收購,但這不是傳統意義的褐地投資。外資接手常常是借殼生蛋,以原國企的渠道作為進入中國市場的捷徑,甚至是消滅競爭的手段。這樣的收購出現一波就很少再有了。

這些「中國特色式」的外資在中國的投資與歐美市場顯著不同,褐地投資不佔主導,而綠地投資本來就是大資本才玩得動。中國市場已經不是餓死膽小、撐死膽大的風投股或者潛力股了,而是高要求的藍籌股。要投就要砸投入大、回報長的綠地投資,而外資也正在往這裡砸。這才是外資在中國的現實。■

Be the first to comment