最近兩天,有不少小夥伴留言,讓我說說硅谷銀行的事。

這件事的來龍去脈,其實網上不少自媒體,已經說得不少了。

本來呢,依照這件事在網上傳播的程度,已經不用再說了。

但為啥今天還要再說呢?

因為現在美國一堆政客、金融界人士,還有我們國內有不少大V,從昨天到今天,都在拼命說這就是家小銀行,在美國也就排名第18位,沒啥問題,不會產生什麼影響。

這就不講實際了。

為啥呢?

因為光從表面來看,就不是這麼一回事:這家銀行的儲戶,據說涉及到10000多家美國初創企業,還有很多創投基金!

早就人說:對美國的創新企業來說,這家銀行的破產,對美國科技領域來說,屬於「滅絕級別的事件」!

當這家銀行破產後,很多美國創新型的企業,接下去會發不出工資,會關閉,會破產!

我們看問題,不光要看表面,還得看它的本質:這件事,是會動搖到美國國本的!

絕對是個黑天鵝事件!超級震撼的那種!

為啥這麼說呢?

從三件事說起。

為了方便大家理解,在說事之前,先對這家銀行來個簡單的介紹。

這家銀行的簡稱,是SVB。

1983年,也就是40年前就成立了,資產大約是50億美元,在美國有27家辦事處,3家國際分公司,在亞洲、歐洲、印度和以色列等地,據說還有廣泛的商業關係網。

不過呢,這家銀行的特色,非常鮮明:

因為在硅谷嘛!

所以它服務的企業,主要都是科技初創企業,像臉書、推特啦什麼的,都接受過它的服務。

很多創投公司、初創企業呢,也在它那裡開戶。

這種銀行,應該很有前途吧?

結果誰都沒想到:它居然出事了。

怎麼出事的呢?

這就是我們今天要講的第一件事了。

非常有戲劇性,同時充滿了詭異。

出事前幾天,它剛發佈了年度財報,賬面數字好看得一塌糊塗。

然後到了3月7日,它被《福布斯》雜誌評為美國最佳銀行。

3月9日,也就是出事當天,它的股票評級,還被一大堆機構列為買入、增持,目標價格也是相當得高,最高一家是每股300美元。

然後呢?

打臉的事光速來了。

也在3月9日,這家銀行宣佈:我們已經出售了部分投資組合,規模約210億美元!

然後,它開始說壞消息了:我們因此蒙受了約18億美元的稅後損失。

這損失怎麼彌補呢?

硅谷銀行的答案很簡單:我們準備賣股票。

兩種。

一種是普通股,一種是優先股。

準備搞進多少錢呢?

22.5億美元。

說實話,這筆錢的數字,一點都不大。

放以前,只怕連點水花都不起。

但誰也沒想到,這消息一出,在股市上,竟然掀起了軒然大波!

銀行的股價,瞬間暴跌超60%!

不但它跌,美國其它銀行,也跟著紛紛大跌!

美國銀行、富國銀行、摩根大通、花旗集團啦什麼的,都在跌!

事情就嚴重了。

硅谷銀行呢,也在想辦法。

它很快就對外發佈消息:大家別慌,我們已經和一家股權投資機構達成協議了,它們已經答應,說準備買我們5億美元的普通股!

那大家應該不慌了吧?

結果是沒有!

嚇人的一幕出現了:硅谷銀行的門前,擠滿了人,大家都爭先恐後地,想要從硅谷銀行裡,把他們的存款取出來!

多少錢呢?

光週四(9日)一天,就是420億美元,差不多2900億元!

這種情況,通常叫什麼?

很多人應該都知道。

它叫擠兌!

幹銀行的,在經營中,最怕遇到什麼事?

就是怕擠兌!

因為搞銀行,最基本的利潤來源,就是靠吃利差。想要吃利差,就得有兩個基本操作:一個是把錢收進來,一個呢,是把錢放出去。

擠兌呢?

就是收進來的錢,人家瘋狂衝進來,想要要回去。

放出去的錢呢?

卻一時半會,要不回來。

這麼一搞,銀行不就垮了嗎?

所以再好的銀行,也吃不消發生擠兌。

既然是大家都怕的事,銀行業都發展到現在這程度了,對這種事,當然有應對的辦法。

而且還很多。

比如說同業拆借。

啥意思呢?

就是你是幹銀行的,我也是幹銀行的,誰也不敢保證自己一定不會遇到擠兌。

那怎麼辦呢?

所有很多地方的銀行之間,大家會商量好:要是哪家銀行遇到擠兌,大家都得伸出援手,把錢拆借出去,讓對方渡過難關。

政府也可能介入。

有些國家的政府部門,比如說央行,甚至直接出面,說我會借錢給這家銀行。

那勁道,就很大了。

央行是負責印鈔票的呀!

還有不少其它辦法。

但這次,硅谷銀行遇到很詭異的怪事了:同行不吭聲,袖手旁觀,就看著它倒;央行呢?可能它比較小,美聯儲覺得沒自己出手的必要。

總之就是叫天天不應,叫地地不靈。

說到這裡,是不是突然感受到了一種陰森森的詭異感?

再接著說。

到了第二天,也就是3月10日,情況就更不可收拾了。

上面不是有家股權投資機構,本來和硅谷銀行說好了,準備買入5億美元的普通股嗎?

一看這架勢,不敢動了。

硅谷銀行還想搞自救,到處找人,準備來個整體出售,看看是不是有哪家願意接盤。

上面說過,別說一年、一個月前,哪怕在一個星期前,這家銀行都算很優質的呀!它現在都肯降尊紆貴,想要賣身了,找個接盤的,應該不難吧?

結果仍然很詭異。

沒人肯要!

消息傳開,硅谷銀行的股票,光盤前交易,就又再度下跌63%!

納斯達克一看:形勢不妙!

再搞下去,不知道會出什麼大亂子呢!

所以趕緊宣佈暫停交易,把它給停牌了。

之後,又一件更詭異的事發生了:當天12點,美國聯邦存款保險公司發表聲明,宣佈關閉硅谷銀行,並任命了破產管理人。

從出事,到宣佈破產,差不多用了20多個小時!

絕對是光速!

大家不妨對比一下:前段時間,俄亥俄州那列裝滿化學品的火車出軌,引起了一場美國版的「切爾諾貝利事件」,它的相關部門是什麼時候才出現的?

是10多天後!

把這兩件事一對比,明眼人就能看出來:這件事,根本不像現在美國的一些政客、金融界人士,當然還有我們網上一些大V說得那樣,是件不怎麼大的事!

它是件大事!而且是超級大的那種!

如果不是情況十萬火急,就憑美國機構那種官僚作風,怎麼可能在20多小時,就怎麼迅速地,作出反應呢?

上面說到,硅谷銀行破產過程中,充滿了種種詭異:

比如說同行見死不救;

比如說納斯達克和美國聯邦存款保險公司光速介入之類。

但緊接著,更詭異的事發生了,這也是我們今天要講的第二件事:美國這方面的政客們,紛紛出來講,硅谷銀行破產,這是小事,大家放心好了,沒事啦!

那些人呢?

首先是美國財政部長耶倫。

她是這麼說的:對「銀行業監管機構採取適當行動」,我可是充滿信心啊!

大概還嫌不夠。

她講完這番話後,美國財政部又發出了一個聲明:大家放心啊!美國的銀行體系,仍然是「有彈性」的!美國銀行監管機構呢?也是有「有效的工具來應對這類事件」滴!

拜登的經濟顧問委員會主席塞西莉亞·勞斯呢?

也出來說話了。

她說:對美國的銀行體系,我很有信心啊!

她還說:和10年前相比,美國的銀行體系,已經「發生了根本性的變化」!

這種「根本性的變化」帶來什麼呢?

勞斯很自信地說:彈性!

美國前財長薩默斯,雖說是「前」財長,但在美國金融界,他的影響力挺大。

他也出來說話了。

基調仍然是:沒事!

只不過呢,他的說法倒是和前兩位有點不同。

他說:「無論這件事最後怎麼解決,儲戶得拿到錢,拿到全部錢」,對美國的銀行系統來說,就不會構成「系統性風險」。

但這事,真的像他們說的那樣嗎?

不見得。

他們嘴上說的,和他們的行動,完全不一致!

就拿耶倫來說吧!

3月10日,也是美國聯邦存款保險公司光速宣佈硅谷銀行破產前,她幹了什麼事呢?

她召集了金融監管部門,舉行了閉門會議!

會議裡,講了些什麼呢?

光從目前知道的消息來看,就可以判斷出:宣佈硅谷銀行破產的事,就是這次會議上作出的!

然後呢?

美國媒體還報導說:會議之後,耶倫還會見了美聯儲、FDIC和美國貨幣監理署的相關負責人。

屬於典型的「外鬆內緊」!

大佬們話說得風輕雲淡,出手卻迅疾無比,他們的葫蘆裡,又藏了什麼藥呢?

這背後的事,去年在講俄烏戰爭起因時,我已經講過很多遍了。

大致是這麼一回事:

美國打贏冷戰後,一時間覺得天下無敵,自己想乾啥就可以乾啥,狂喜之下為了華爾街能更快更好地賺大錢,搞了很多金融創新,結果引發了2008年的次貸危機。

當時的美聯儲主席是伯南克,去年獲過諾貝爾經濟學獎,他搞出了一種理論:量化寬鬆。

因為情況緊急嘛,就拿出來用。

伯南克用的辦法是:美聯儲拼命印鈔票,然後把它們泵入美國的金融機構。

結果就是:危機暫時被壓下去了,美國卻受了內傷。

但這病,也不是不能治。

按伯南克自己的理論,危機過後,他就應該趕緊收水,搞出一場經濟衰退來,讓該倒閉的企業倒閉,該失業的人失業。

簡單來說,就是來個「市場出清」。

但人這玩意兒,你在台下,吹吹理論,那是很容易的事。

你在台上,要他真幹,那就得考慮很多事了。

伯南克只是美聯儲主席啊,他真要是搞出一場經濟衰退來,讓該倒閉的企業倒閉,該失業的人失業。第一個跳出來臭罵的,肯定是當時的美國總統奧巴馬啊。

他當時才第一任,要是真按伯南克的話去做,第二任還用選嗎?

就算2012年競選第二任成功,奧巴馬也不可能讓伯南克去乾,因為他後面,克林頓的老婆希拉里正躍躍欲試,準備當美國歷史上第一位女總統呢!

於是,這事就拖下來了。

直到2014年伯南克下台,他都沒怎麼收水。

然後呢?

又趕上特朗普上台,美國拖著病體,和我們打了場貿易戰,受傷更重。然後船漏偏遇連夜雨,疫情又來了,美國只好啓動核動力印鈔機,這傷就成絕症了。

說完了大背景,就可以來說硅谷銀行到底出了什麼事,為啥會突然破產?

事情其實一點都不複雜。

簡單一句話,它就是被錢多給害的。

怎麼害的呢?

就和上面說的事有關了。

自從2008年以來,美聯儲不是一直不怎麼肯加息嗎?

這麼多年,它的經濟運行,就一直在低利率或者零利率環境下進行的,怎麼說呢?就好比美聯儲給美國的企業搭建了一個超級大棚,陽光燦爛,水分充足,溫度適應。

錢太多了,怎麼辦?

就會去搞創投。

美國哪裡創投最便利呢?

當然是硅谷啦!

於是很多創投資金就把錢存進硅谷銀行,然後投初創企業。這些初創企業呢?反正公司就在硅谷嘛!拿到錢後,又把錢存進這家銀行裡去。

其實錢根本沒離開硅谷銀行,只是在賬戶上轉一轉而已。

時間長了,銀行方面,肯定會覺得自家的存款很穩定嘛!

然後呢?

疫情之後,美國不是啓動核動力印鈔機嗎?

不但老的存款不見少。

新的存款呢?

還如同長江之水,連綿不絕地湧入了這家銀行。

硅谷銀行呢?

也因此贏得了同行如同長江之水,連綿不絕的敬仰之情。

但銀行錢太多了,也是叫人發愁的事啊。

因為不管多少,得付利息啊。

所以得找個投資渠道。

這家銀行的投資,其實還是挺謹慎的:它買進了一些非常保守的金融產品,包括美國國債,按照當時的情況,絕對不會虧的那種,整體年利率有說1.6%,也有說1.73%。

反正不高,風險極小。

它當時要給儲戶的年利率,是多少呢?

大約是0.25%。

這中間就有利差了嘛!

照理說,這種投資肯定是賺的呀!

結果出事了。

大家都知道:從去年3月起,美聯儲開始暴力加息了,而且加得特別猛。

事情就複雜了。

這10多年來,搞企業經營的人,算它資金成本時,可一直都是按照很低的利率或者零利率來算的哦,很多錢早就借出去了,或者買了長期債券啦,投資組合之類的東西。

結果好了,你美聯儲突然加息到4個點、5個點,而錢銀行貸出去呢,不少就要6到7個點,甚至更高了。

前段時間,還看到一個數字,說美國一些銀行發出的信用卡,年利率竟然到了22%,絕對是比高利貸還猛。

硅谷銀行就傻眼了:美聯儲這突然一加息,它資金成本就起碼到5%。

它之前買的那些投資組合,年收益率還不到2個點,怎麼覆蓋得了?

明顯是要虧的嘛!

讓儲戶按照原來的利率來存款?

儲戶怎麼肯呢?

所以怎麼說呢?

前面說過,太長時間低利率或零利率的環境了,等於讓美國的經濟一直在溫室大棚里;突然加息呢,就等於把它的經濟猛地一下子,扔到北極圈里去了。

危機早就埋下了,就差一個爆發點了。

而且更可怕的是:這情況,也不光硅谷銀行一家,美國很多銀行,尤其是中型銀行普遍都有。

說到這裡,大家看出什麼來沒有?

硅谷銀行為啥破產?

從表面上看,是因為它發生了擠兌。

但此擠兌,和正常的擠兌不同。

它不是因為流動性缺乏造成的,而是商業模式不可持續,導致資產側出現巨虧,資產負債表出現塌方啊。

這是不少美國銀行整體經營模式的問題啊!

為啥硅谷銀行出事後,沒同行來拆借?

因為它們非常心知肚明,這問題自己也有啊!

為啥之前銀行之間,肯同行救助?

是為了現在救人於水火中,為了將來自己有難,人家也能救自己於水火中啊。

硅谷銀行這狀況,屬於明顯是肉包子打狗,有去無回啊!

救它,只會把自己也拖下水。

美聯儲為啥不出手呢?

這次為了硅谷銀行,它可以搞再貸款,可以注入流動性。

但類似的情況其它銀行也存在啊,下次呢?下下次呢?如果一起爆發呢?一旦這種先例一開,它還能拒絕之後其它的銀行求援?

它如果一家家地去救,會導致什麼後果?

肯定是只能降息放水,再次啓動核動力印鈔機,但前面說過,美國的經濟為啥從2008年金融危機以來,就從小病搞成大病,現在幾乎成絕症了?

不就是一直在降息放水嘛?

本來就病得欲仙欲死了,還來搞降息放水,啓動核動力印鈔機。

那整個世界,還有誰會相信美元?

別忘了,當年常大隊長也乾過類似的事,他可是瞬間把黃金換來的金圓券,變成了廢紙一張啊!鈔票上「0」的個數,可是維持了數十年的世界紀錄,之後才被津巴布韋一舉超越啊。

如果美聯儲敢這麼幹,那就動搖了美國的國本了。

這後果,美聯儲主席鮑威爾根本不敢背,他也背不了。

耶倫也說:美國政府不會救助硅谷銀行

既然如此,那這事都出了,美國人該怎麼辦呢?

難道就坐著,等著看一個個雷這麼爆開?

顯然不可能。

這事因它加息而起,雖然它確實百般不情願,但它沒法躲開。

這裡就得說到第三件事了:美聯儲已經發出消息,說會在週一(13日)上午11點30分,召開緊急會議,商討對策。

這個會可真「緊急」,週五發生的事,要週一才開會。

但這也說明:它是百般不情願嘛!

在現在這種情況下,它又能出台什麼對策呢?

上面已經說了:除了降息放水,再次開啓核動力印鈔機外,它其實可選擇的餘地,並不是很多。

而且還有更麻煩的事:經濟這玩意兒,可是艘大船啊。你讓它轉向,可不是件容易的事!你就算出台再多再猛的政策,它一時半刻,還是難轉向的!

那怎麼辦呢?

還是有條路的:學日本。

之前介紹過:日本搞的,是什麼一種模式?

簡單來說,就是YCC!

今後美國不論發多少國債,美聯儲來托底,外面如果實在找不到買家,美聯儲就自己印鈔票,直接把國債給買了!

但我們也都知道:搞YCC,只是一時爽。

日本人搞到現在,今年估計很大可能,快要撐不下去,說不定什麼時候,就爆雷了。

但現在美聯儲也沒辦法,誰讓它是貨幣當局呢?最後為了活命,估計它最終還是會扛起來的。

這裡先說一下預估吧?

美聯儲的最後的選擇,非常有可能,會很搞笑:這邊通脹還沒有回落,核心CPI非常堅挺,但那邊貨幣政策開始轉向。

結果麼,上面說過了:這會導致美元信用暴跌。

問題的根源,還是出在美國決策層的思維定勢上:一個國家金融和產業之間,應該是平衡的,沒了美國國內的產業支撐,不追求金融穩定,僅靠貨幣政策是無法維持美元霸權的。

這就成笑話了:從去年3月起,美國搞暴力加息,本來是想收割別人,結果辛辛苦苦,搞了一年,也就割了個斯里蘭卡,現在居然收割起自己來了。

這就叫咎由自取!

收割他人者,總有一天,會割到自己的腳!

這種結果,在去年,我去年其實已經講過多次了。

為了不讓大家找,這裡把當時這篇文章的結論也貼上來。

這次硅谷銀行的事,其實就是去年講的那些事的表現之一。

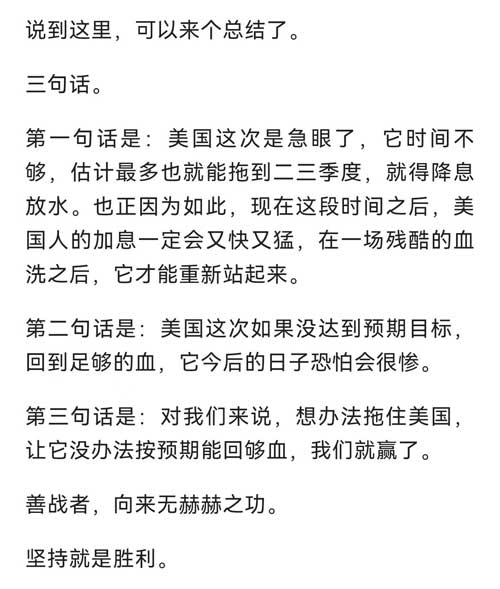

說到這裡,可以來個簡單的總結了。

還是三句話。

第一句話是:這整件事的根源,還是出在美國決策層的思維定勢上。

一個國家金融和產業之間,應該是平衡的,沒了美國國內的產業支撐,不追求金融穩定,僅靠貨幣政策,其實是無法維持美元霸權的。

但美國的決策層,因為過去金融玩得太溜,太順手,結果忘乎所以,居然對貨幣政策產生了「路徑依賴」,老想著用印鈔來償還世界債務,用加息來虹吸全球資本。

這就是它的可悲之處了。

第二句話是:這個世界,已經和以往不同了。

之前我們講過:美國利用它的貨幣政策,薅全世界的羊毛,已經薅過N次了。

那為啥這次美國暴力加息,辛辛苦苦搞差不多一年,結果才搞崩了一個斯里蘭卡,這中間還大半是斯里蘭卡的原因,別的國家還都能支撐住?

說到底,就是之前美國一家獨大,當它想對全世界下手時,沒人能阻擋,但現在,已經有東方某神秘大國能出面阻擋了。

美國再想收割全世界,已經沒那麼方便了。

第三句話,應該是大家最熟悉的那句話:拜登和他的那批人哪,總是胸有成竹、有條不紊地把所有事都搞砸。

這裡也要提醒大家:至少近段時間,千萬要小心。■

Be the first to comment