導讀:監管對「大哥」下手了,散戶也買不動了,躲在背後的機構終於冒出來了:我們賺瘋了,你們小散呢?

爆火過後,人走茶涼。

本周,在經歷了幾個交易日的暴跌之後,這一輪「散戶 VS 機構」的主戰場——遊戲驛站(GameStop,GME)大跌80%,創史上最大單周跌幅。

在美國散戶大本營WallStreetBets(WSB)上瘋狂抱團的美國散戶們似乎已經偃旗息鼓,有的改道逼空白銀,有的轉向小型的生物科技公司,有的乾脆金盆洗手,一切都在邁向結束。

早在大戰正酣時,誰都不曾想到故事竟會這樣落幕:隨着散戶們的「帶頭大哥」Keith Gill遭到監管調查,也有越來越多的人發現GME史詩級逼空背後,主力軍竟然不是散戶!

這樣的一出熱血劇本,到最後終究是變成了一地雞毛,不免令人唏噓。

01、「帶頭大哥」被監管調查,他跑路了嗎?

Keith Gill,一位曾在GME股價最低點買入了五萬美元看漲期權的奇人,在過去的六個月裡持續發布了不少看好GME股價的視頻,並十分積極地在WSB論壇上發表自己的看法和預測。

最終,他在網絡上帶領散戶沖向GME,最終成為這場大戰的最大贏家之一,累計回報率一度超過4400%,在WSB聲名鵲起。

但是,在日常生活中,Gill本人是一位註冊在案的經紀人,持有CFA牌照,受到美國金融業管理局(Financial Industry Regulatory Authority,Finra)的監管。

根據Finra的規定,經紀人在自己公司以外的地方擁有交易賬戶,必須得到所在公司的批准;如果他們還進行了交易,對賬單和交易確認書都必須與其僱主共享。

與此同時,公司也被要求密切監督旗下經紀人在社交媒體上發表的、與其工作有關的信息。經紀人本身應該也有足夠自覺,不應在網上隨意發布可能隱含薦股信息的言論。

這也就意味着,在WSB論壇上與散戶進行積極交流的Gill,很有可能違反了有關經紀人與公眾溝通的相關監管規定,他的言論也將為其前任僱主——馬薩諸塞州Mutual Life保險公司帶來未曾監督到位的法律問題。

據《華爾街日報》引述馬薩諸塞州聯邦秘書長William Galvin發給Mutual Life的一封信件,該州證券監管機構已就Gill在社交媒體上的活動向該公司進行了詢問,要求該公司解釋為何Gill在網上的行為未曾被視為外部商業活動,並且希望了解該公司是否會監控員工的社交媒體使用情況。

目前,Mutual Life已經向監管表明,公司對Gill進行的一系列GME交易並不知情。

對此,Finra前執法主管Brad Bennett這麼說道:「如果有一位註冊在案的人士在公司之外交易證券,並向公眾提出建議,這可能是一個重大的監管失誤。」

就Gill本人來說,儘管他在1月21日就已經向公司提出離職,但直到1月28日GME大戰聲勢正盛時為止,他都仍是公司的員工,有責任遵守監管規定。

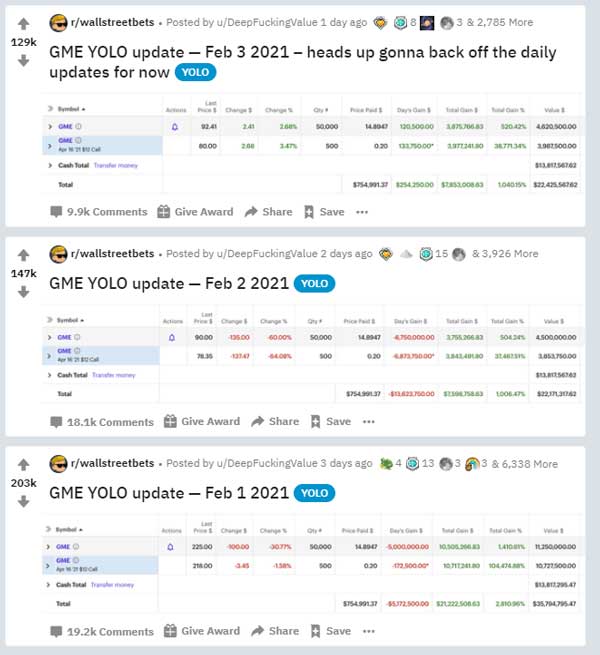

不知是否出於遭受調查的原因,自2月4日起,Gill就再沒有在WSB論壇上更新他最新的GME持倉情況,這是自1月25日上周一以來的首次。

他的最新一篇帖子停留在2月3日,當時他表示將暫停對持倉情況進行每日更新。周三過後,他投資GME股票和期權的合計收益突破785萬美元,累計收益超過1040%。

隨後有不少WSB用戶在底下留言評論,猜測「大哥」是否已在GME股價接連幾日重挫之後腳底抹油,另有高贊回復打起了謎語:我很理解你為什麼停止更新,但謝謝你到目前為止一直十分堅強

當然,也有用戶直接表明了自己的猜測:我認為他今晚沒有更新,是因為美國證券交易委員會(SEC)的那件事。

在那之前,SEC表示正在就近期以GME為首的散戶熱門股交易中,潛在的欺詐和市場操縱行為進行調查。

美國證監會懷疑,WSB論壇這個散戶「老巢」當中,某些成員並非人們所以為的業餘投資者,而是專業人士在利用散戶熱情牟取利益。

與此同時,眾議院金融服務委員會將於2月18日舉行聽證會,討論GME股價波動、賣空行為對市場的影響等問題。委員會主席Maxine Waters特別表示,希望Gill能出席此次聽證會。

值得注意的是,雖然面臨重重法律風險,但是「帶頭大哥」最終仍有「安全脫身」的可能性。

Bennett就直言,如果Gill沒有說謊,只是進行交易卻沒有向任何人收取投資建議的相關費用,這就很難認定是他的責任。

02、誰是最大贏家?是機構!

圍獵途中,散戶「攪水」,機構「摸魚」。從資深空頭到華爾街大行,都尋到了「散戶背後非散戶」的蛛絲馬跡。

獵殺過無數美股上市公司的渾水創始人Carson Block早就發現,從GME等個股的股價拋物線走勢來看,一切並不像是WSB的散戶所為,反而更像是部分對沖基金針對其他對沖基金的軋空。

看熱鬧不嫌事大。他興緻勃勃又十分好奇,在「暴打」機構時,是否有幾家對沖基金為此聯手,「那這就很有趣了」。

而摩根大通全球量化和衍生品策略分析師Peng Cheng在研報中稱,在美股散戶購買量最大個股排名當中,GME竟然僅位居第15位,連前十都擠不進去。

Citadel Securities的統計也顯示,上周二至上周四,散戶投資者實際上是GME的凈賣家。

這代表了什麼?其實,這就相當於是機構才是GME股價瘋漲幕後主謀的鐵證!

那麼,究竟是哪家機構如此大膽?誰又成為了機構之中的大贏家?勝者就是——你並不熟悉的Senvest Management和耳熟能詳的摩根士丹利!

先看眾所周知的大摩,摩根士丹利旗下對沖基金Institutional Inception fund早在去年就押中了GME,9月時首次披露持有接近35萬股GME股票,當時的股票價值略高於350萬美元,這隻基金的總資管規模也就略高於4億美元。

然而,到了今年1月,一切都不一樣了:當月總回報率飆升逾30%,資管規模衝破15億美元,所持有的GME股票價值也超過了1.12億美元。

這也就意味着,大摩的這隻基金,自9月以來回報率已經超過100%。

無獨有偶,紐約對沖基金Senvest Management也從去年9月開始買入了大量的GME股票,具體投資邏輯其實和當時的普通散戶想法差不多:要是GME能堅持到下一代遊戲主機問世,也就是撐到2020年11月索尼、微軟齊放大招,市場對遊戲和配件的需求上升,又有幾個股東幫GME走上數字化的轉型道路,公司股價就會得到提振。

而且,在了解到華爾街一些回報率最高的對沖基金,包括後來在大戰中受了重傷、被迫清空所有頭寸的梅爾文資管都認為GME是「扶不起的阿斗」之後,他們作出了買入的決定。

到了去年10月底,Senvest Management持有GME 5%以上的股份,平均每股交易價格不足10美元。

如今,GME今非昔比,股價一度飆升至400美元以上,這隻對沖基金自然跟着飛黃騰達,資管規模從2020年底的16億美元狂漲7億美元至24億美元。

1月份,Senvest Management扣除費用後的回報率為38.4%,十分嚇人

當然,在最初決定買入GME的那一刻,沒有人敢想像、也無法預知這樣的一幕。

但如今事情已經發展到這個地步,對沖基金自然也就順水推舟,躲在散戶背後笑納收益大賺特賺,何樂而不為?■

Be the first to comment