2022年,全球「超級央行周」最大的懸念已經落下:美聯儲正式加息,加息幅度0.25%,同期,美聯儲會議紀要和會後表態,還涉及了對於當前美國通脹,全球局勢,經濟恢復等等一系列的觀點,並且對後續加息的計劃和預判,以點陣圖的形式進行了公佈。

什麼是美聯儲點陣圖?

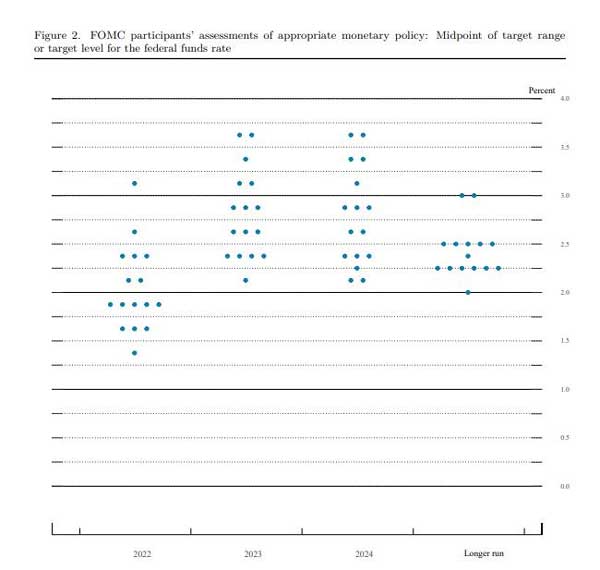

美聯儲每三個月會公佈一次利率預期的點陣圖,該點陣圖顯示了各聯儲銀行行長對短期和長期內聯邦基金利率的預期。

但是除了加息0.25%這件事是確定的以外,其他的東西其實都沒有什麼參考分析的價值:

1、美聯儲的預期管理和言不由衷,是歷來風格,曾經的美聯儲主席格林斯潘名言:「如果你覺得聽懂了我說的話,那你一定是誤解了我的意思」。

長期以來,美聯儲會故意製造一些模糊性,使得投資者能夠對貨幣政策保持一定的忌憚。

猶太資本拿捏人性,玩弄市場,操縱金融的台前代表,深得猶太民族奸詐狡猾的精髓。

2、點陣圖,更是配合觀點的煙霧彈,過去幾十年,市場預期和政策現實的契合率,不到5%,就是說,如果一張點陣圖上面有100個點,能夠對應到的政策落地,不到5個點。

總的來說,美國猶太資本的高級代理人群體,也就是美聯儲,除了明確落地執行的貨幣政策以外,說出來的話,做出來的表,連個標點符號都沒有任何可信度可言。

但是美元利率和美聯儲動向,值得關注,所以這篇文章,拋開輿論雜音,從行為學的角度入手,對美聯儲本次加息以後的三種可能走向,進行拆分研究,並且根據對應行動可能產生的影響,進行預判和分析。

1

第一種可能:首次加息,迎合市場,著重觀察,邊走邊看?

實事求是地說,2018年以來美聯儲在2022年3月份首次加息以後,相關中國國內的很多分析,都太複雜,而且不親切,不是艱澀難懂,就是太過於數據化,一般的老百姓誰能看個明白?

美聯儲這個全球貨幣的中樞要是隨便能被預測分析,豈不是太理想化了?

所以,要把複雜的事情弄簡單,用大道至簡的思維和邏輯,接地氣的分析,來看待這個事情,千萬不要自己弄不明白,還把別人都搞糊塗了。

貨幣政策之所以難以預測,是因為所有的貨幣政策,都要看經濟環境的變化情況這盤菜去下米的。

2022年的美聯儲此次加息,最大的動因,其實就是美元在美國國內的通脹情況。

作為美國的央行,美聯儲的目標是保持較低的失業率,還有合適的通脹水平(美聯儲的長期目標是2%的水平)。

但是其實從2021年下半年開始,美國的通脹率就一直高居不下,而且還有愈演愈烈的趨勢:

2020年疫情在美國本土爆發以來,美聯儲一直在瘋狂放水,讓利率保持在低位。

低利率,可以刺激消費,可以刺激借貸,可以鼓勵投資,最終實現強力托舉市場,拉動經濟的目的。

放水這個動作會把消費和投資的需求往上拉,對保持較低失業率是有好處的。

但是呢,也有個壞處——這可能會導致高通脹。

一方面,印錢印太多了嘛,通脹自然會跟著來。

另一方面,需求被拉得太高了,供不應求了,物價就起來了。

這就是資本主義國家成熟的經濟環境邏輯,著名的菲利普斯曲線:貨幣政策需要在通脹和失業率之間權衡。

失業率是全世界任何國家都必須注重和面對的重要經濟指標,低失業率是一致的追求。

從這個角度上來看,美聯儲做加息動作,只有兩個現實可能,要麼是通脹太高,要麼是就業率已經足夠支撐經濟運轉。

所以,美聯儲後續的第一種可能就很明顯,而且這種可能性非常高,任何政策的決策和制定者,都得看菜下飯,第一次加息,不管幅度大小,態度和對現實環境的呼應意義,其實更為重要,美聯儲加息,最重要的不是指望0.25%的利率能夠解決多少通脹問題,而更多的,是出於向市場和貨幣環境釋放信號:

如果通脹持續,不排除繼續加息,如果就業率好,那麼就沒有必要加息。

畢竟通脹支撐美國的核心資產,而且有利於美國資本流向全世界,利用美元霸權在各個國家和經濟體搞那套財富大挪移的套路。

這就是第一種可能,先加息一次意思意思,然後根據現實的經濟情況,邊走邊看邊行動。

這種可能之下,不僅對美國來說進退有度,對全世界也好,特別是高度關聯美元債務的發展中國家,新興市場國家而言,經濟軟著陸的時間就有了。

2

第二種可能:鷹皮鴿心,明升暗降,保持寬鬆?

美聯儲加息以後,後續第二種可能,就是鷹皮鴿心。

這個可能其實是有前車之鑒的,2021年12月份開始,美聯儲公開宣佈實施TAPPER,縮減QE,說白了就是在不動利率的前提下,從信用端口和貨幣增量的角度收緊流動性。

結果全世界又被美聯儲擺了一道,嘴上說著TAPPER,明裡暗裡的貨幣超發不僅沒有收斂,反而變本加厲,猶太奸商的奸詐,還真的沒有任何可信可言。

事實上,這是美國這個國家當前最傾向於的方向,也就是明升暗降,就算公開加息,然而擁有全世界最先進金融系統的美聯儲想要開動印鈔機,那是一點難度都沒有,在全球貨幣和貿易這個賽道上面,又當裁判又當運動員的美國,上一次黃金美元的體系崩潰,其實就是這麼弄出來的。

一個值得關注的細節就是,當前綁定美元的石油,在全球的貿易已經出現了明顯的失控現象,石油美元時代的規則岌岌可危,而美國在這樣的背景之下,不擇手段在維護美元地位。

躺在霸權上向全世界收鑄幣稅(操控貨幣匯率割羊毛)這麼舒服的事情,豈是說放棄就能放棄得了的?

如果是這種可能,那對於全世界大小國家和經濟體而言,就很不妙了。

一方面,美國必然會全球點火,製造各種危機衝突,然後虹吸逃逸資本回到美國;

另一方面,全球經濟被迫要和美國國內經濟和核心資產競爭,在一個比爛的世界裡面,美國是絕對有優勢的。

總的來說,只要世界足夠亂,美國就能憑借「資本和財富的天堂」人設和國內環境,繼續印鈔,躺著收割世界。

如果後續美聯儲搞這套邏輯,那麼對於全世界而言,將揭開一個充滿動蕩和暴亂的時代。

要知道,二戰以後,全世界最安定的時期,往往和美聯儲的利率有直接關係,美聯儲高利率的時代,世界和平,一片祥和,但是美元利率一旦降下來,並且大量釋放流動性,那麼就是世界地緣矛盾衝突和戰爭的爆發階段。

3

第三種可能:強人坐鎮,來真的,玩真的?

最後一種可能,那就是真正掌握美國國家權柄的資本集團和群體中,推出強人,坐鎮貨幣政策。

這個在美國的歷史上也有代表,那就是大名鼎鼎的美聯儲曾經的明星主席,保羅·沃爾克。

在1979年8月2日沃爾克出任美聯儲主席時,美國經濟正處在危機時刻:受到外戰拖累以及佈雷頓森林體系「轟然倒塌」影響,美國政府大舉開動印鈔機,引起了國內通脹高企,這樣的情況從上世紀六、七十年代就已出現了苗頭。

到了1980年3月時,美國通脹率已經達到了14.8%,上任伊始的沃爾克大幅加息至20%附近。然而,短暫平息經濟衰退的危機後,短短不到半年美國又進入了另一次衰退。1981年在里根總統的支持下,聯邦基金利率一度達到22%的歷史峰值。面對高達10%的失業率,美聯儲也遭遇了創立以來最為嚴重的公眾抗議。

美國聯邦基金利率與經濟衰退的關係,來源:macrotrends

幸運的是,沃爾克率領美聯儲打贏了這場「通脹戰爭」,到1982年底,美國經濟衰退告一段落,通脹率也回落到3%以下。

真正令沃爾克成為「最偉大的美聯儲主席」,還是其寧可與白宮「對著幹」,也堅持在1983年美國經濟強力復甦時維持近9%的基準利率避免了日後的經濟過熱。這一份執拗,使得列根政府在1987年任命了更為「實用」的格林斯潘。這也為沃爾克未來「重返舞台中心」埋下了伏筆。

2008年11月,雷曼兄弟破產後的第二個月,奧巴馬宣佈組建了總統經濟復甦顧問委員會,由聲名顯赫的沃爾克擔任主席。2010年1月,在沃爾克的極力推動下,奧巴馬政府出台了以他名字命名的新政:將商業銀行與自營交易剝離,全面禁止商業銀行利用參加聯邦保險的存款用於自營交易、投資推崇基金或私募基金。

當然,2022年這種情況不能完全復刻80年代美國的遭遇,但是歷史就是這麼有意思,比起現任美聯儲主席鮑威爾的「鴿聲嘹亮」,還有美國現任總統拜登的老邁遲鈍,其實這些都是美國真正掌控國家命運的利益集團和猶太精英推出來的木偶。

每逢亂世,強人輩出,而2022年全球經濟和貨幣環境,同樣是一個混亂不堪的局面,這樣就給強人出世,奠定了現實環境基礎。

這樣的人不一定有具體的形象,也不一定會走到聚光燈下和台前,而要看做是一種時代和環境的綜合產物,就是以暴制暴,手段強硬的解決問題思路。

這種可能也存在,畢竟美國有全世界最成熟的金融體系,也經歷過幾次蕭條和經濟危機,經驗豐富,而這種可能,屬於美國貨幣管理能力圈以內的東西,有前車之鑒,是對應可能的。

如果美聯儲後續選擇了這種可能,也就是鐵了心要遏制通脹,保住美元霸權,那麼有以下必然的影響:

短期美國經濟必然受到重創,然後蕭條和國內矛盾激發,美國政府管理壓力劇增。

但是中長期來看,有利於美國繼續利用美元霸權統治全球經濟和產業鏈,並且蕭條壓力之下,美國還能提升管理效率,重塑美國政府的管理力量,主導科技和產業的升級和保持經濟長遠的核心競爭力和優勢競爭力。

這是典型長痛不如短痛的選擇,美國不缺聰明人,這個方向也必然存在可能性。

保羅沃爾克 已逝

寫在最後:

保持定力,以不變應萬變,給中國投資者群體的幾個建議

博弈論,也是分等級的,別看現在中文網絡各種分析一大堆,各種數據羅列和引經據典研究的頭頭是道,其實都很線性,一根經的模式非常普遍。

什麼叫知己知彼百戰不殆?知彼,不是簡單認識,瞭解就完事的,更重要的,是要把對手可能採取的行動,策略,都提前預判到,並且做好對應可能出現結果的前期準備。

如果準備不了,也要尋找平衡,那就是以不變應萬變:不管對手怎麼出招行動,我方都做好了應急預案,隨機應變。

文章最後,談幾點個人的觀點和建議,不一定對,供大家參考討論,權當拋磚引玉:

1、不管美聯儲後續如何行動,美元資產,特別是美國的核心資產美股,在當前的價格和行情的情況下,風險都會持續加大,泡沫不管是因為連續加息被刺破,還是繼續放水維持,都是危險。

2、基於美國搞亂全球的動機出發,當前應該以中國國內經濟和資產作為邏輯主線。不一定保證能夠在短期有太理想的收益和回報,但是勝在安全,這個最近我的文章裡面都會提到這個邏輯。

3、關注人民幣匯率,持續跟進美聯儲後續的月度議息會議,無論哪一種可能,都像懷孕一樣的,時間長了,就掩蓋不了的,一旦趨勢明顯,那就做好對應的行動去應對:

美聯儲加息只是意思意思,繼續放水,那麼美元資產的盛宴還有湯喝,資本和金融市場的行情,特別是持續行情不會騙人,敏感而又明顯,有能力薅資本主義羊毛,就不要錯過行情。

如果美聯儲強人出山,坐鎮緊縮,那麼美股,包括全球美元計價的資產都會出現價格泡沫破碎的情況,而且效率很高,這個情況一旦出現,那麼金融資產就是垃圾時間和狀態,而實物資產就迎來了黃金抄底時機,注意,這裡說的是美元資產。

如果美聯儲邊加息,邊觀察,靈活調整,那麼就是國運,國家實力的複雜博弈和全面比拼了。作為中國人來說,肯定是支持自己的國家,這沒什麼好討論的吧?

以上,就是對美聯儲在2022年首次加息的後續,三種可能策略趨勢的博弈分析和思考。■

Be the first to comment