最近歐元匯率又持續貶值,且歐洲企業債有被大規模做空,歐洲企業也開始出現倒閉潮的跡象。

歐洲作為俄烏衝突最大影響地區,現在經濟面臨著通脹和衰退的雙重衝擊。

這使得當前歐洲頗有點在跟日本競爭誰先在本輪世界經濟危機裡倒下的感覺。

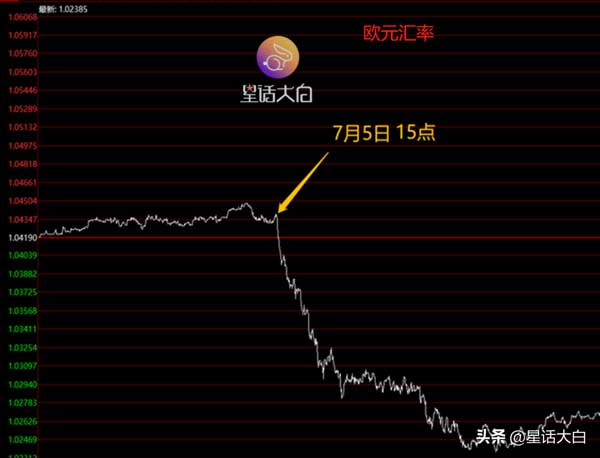

一年前1歐元還能兌換1.22美元,現在只能兌換1.02美元,已經跌沒了16%,距離跌破跟美元1:1的關口已經不遠了。

(1)德國30年來首次逆差

7月5日下午15點,歐洲股市開盤後,歐元出現一波狂瀉走勢。

這個主要原因是,4日德國公佈了一個數字,嚇壞了歐洲市場。

5月份德國貿易逆差達10億歐元,這是德國自1991年來首次出現貿易逆差。

德國的經濟是典型的出口導向型國家,2019年德國進出口外貿總額佔GDP的比值是高達70.8%,這個在世界GDP前十的國家裡比例是最高的。

相比之下,我們的外貿佔GDP比值是34%,美國為20%,日本為28%。

即使是韓國這樣比較有名的出口導向型國家,外貿佔GDP比值為64%,仍然低於德國。

所以,對德國這樣一個製造業立國,依託於外貿來賺錢的國家來說,外貿順差就顯得格外重要。

所以,德國過去這幾十年來,極少出現貿易逆差的情況。

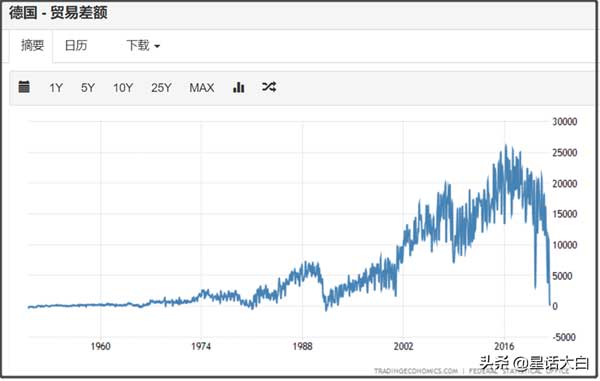

這張圖是德國的貿易差額歷史走勢圖,值為負數的時候,說明出現貿易逆差。

可以看到,過去這幾十年,德國只有兩次出現貿易逆差。

一次是1980年代,是因為美聯儲一口氣加息到20%後,引發全球經濟收縮海嘯,這不但收割了南美洲,也讓德國一度出現貿易逆差。

一次是1991年,這是因為美聯儲在1988年突然出現大幅加息,這直接戳破了日本90年泡沫,引發一場短暫的世界經濟收縮,也讓德國在1991年出現貿易逆差。

而這一次,德國時隔多年再次出現貿易逆差。

跟之前兩次有一個共同大背景是,美聯儲當前也出現了激進的加息。

而這次更是疊加了俄烏衝突這個重大地緣危機,對德國這樣的外貿主導的國家來說,影響就更為巨大。

所以,德國這次出現貿易逆差,也宣告德國經濟陷入困境,正面臨一場經濟危機。

這直接讓過去一年持續走弱的歐元,雪上加霜。

(2)歐洲被做空

7月6日歐元再度下跌,已經跌破了1.02,開始朝著1這個大關進發。

而且這兩天雖然美元指數飆漲,但人民幣和日元整體波動不大,這兩天沒有出現明顯貶值。

只有歐元和英鎊貶值幅度比較大。

當前全球做空的大資本,可能階段性的把做空重心從日本往歐洲方向挪了挪。

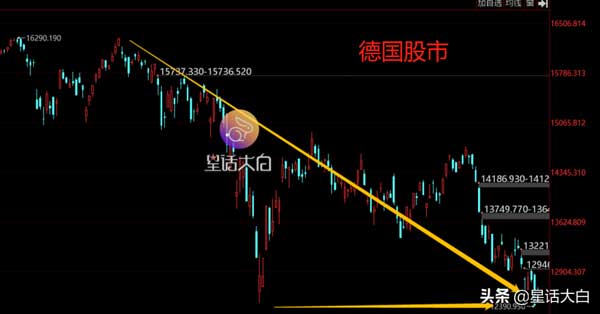

7月5日在歐元大幅下跌的時候,歐洲股市也出現大跌,是跌出了今年新低。

歐洲股市在3月觸底後,就一度出現較大幅度反彈。

但在6月3日之後,歐洲股市就大幅度下跌,又跌出新低。

除了倫敦股市還比較堅挺之外,歐洲股市今年普遍下跌幅度在20%左右。

在俄烏衝突爆發後,歐洲經濟就一直面臨著嚴重衝擊。

這還疊加了很多不利因素。

比如疫情持續肆虐,最近BA.5變異毒株開始在歐洲廣泛傳播,並導致包括德國在內的很多國家,住院人數開始飆升。

還有供應鏈紊亂,嚴重衝擊全球產業鏈的秩序。

而且美聯儲還在激進加息,迫使歐洲央行可能在本月也將開始不得不加息,讓本來已經面臨困境的歐洲經濟更是雪上加霜。

基本上來說,歐洲經濟的這些不利因素,在俄烏衝突爆發後,都是可以預見到的。

所以早在幾個月前,就有很多跡象顯示,有不少華爾街資本,趁著美聯儲加息的發令槍,在大規模做空歐洲股市、歐洲企業債。

這其中比較有名的,就是全球最大的對衝基金橋水基金。

歐洲空頭信息跟蹤網站Breakout POINT在6月22日提供的數據顯示,橋水基金最新持有的歐股和企業債的淨空頭規模達105億美元,這比起之前披露的57億美元,已經差不多翻了一倍。

橋水基金全面做空歐洲企業,覆蓋範圍很廣,阿斯麥爾、道達爾能源、賽諾菲和思愛普等知名歐洲龍頭企業的空頭倉位均超過5億美元。

不過需要注意的是,橋水基金作為世界最大的對衝基金,是不太可能去「裸空」的。

也就是,橋水基金之所以加碼對歐洲的做空,不單純只是為了做空,更多可能是為了保護其現貨持倉,而做的一種對衝保護。

橋水基金可能持有大量歐洲的股票和債券,所以當橋水基金預感經濟大環境出現重大惡化,那麼就會基於自救,去選擇下期權空單,來對現貨持倉進行對衝保護。

如果出現股災,基於期權動輒幾十倍的高槓桿效應,可以依靠期權空單的盈利,覆蓋現貨下跌的損失。

而如果沒出現股災,損失的也只是現貨1%不到的權利金,就當買了個避免股災的保險。

對大資金來說,期權只是一種保險,而對小資金來說,期權才淪為有強烈投機屬性的高槓桿工具。

橋水基金作為對衝基金,是不能輕易去拋售自己手裡的籌碼,所以更大可能是選擇通過期權做空來做一個對衝,這也符合對衝基金的定位。

所以,也不要覺得橋水基金大規模做空歐洲,就是單純的惡意做空。

更大可能只是橋水基金面對當前已經飛奔而來的灰犀牛,所作出的一種自我保護的策略行為。

橋水基金的聯席首席投資官Greg Jensen在接受採訪時就表示「不同資產類別中存在對衝關係。與過去十年的漲勢相比,股票的拋售幅度仍然很小,而且歐洲和美國仍有可能出現更大的波動,作為對衝基金來說要做的就是保護自己不受這種環境的影響。」

所以,我認為橋水的大規模做空,只是一種保護。

但能讓世界最大的對衝基金,作出這樣的自我保護行為,這本身已經說明當前歐洲面臨極大風險。

2018年,美聯儲加息縮表的時候,橋水基金同樣耗費220億美元去做空歐洲股市。

2020年3月,全球股市集體崩盤的時候,橋水基金也耗費140億美元做空歐洲股市。

橋水基金過去這些年,對金融危機的嗅覺還是十分敏銳。

(3)歐洲寒冬

今年歐元、歐股和歐債,都出現集體下跌,是典型的股債匯三殺。

在這種情況下,歐洲國家不好好想想怎麼自救,整天就想著跟在美國屁股後面,去各種制裁俄羅斯,去直面俄烏衝突的影響,這是非常不明智的行為。

美國今年各種拱火俄烏衝突,然後通過美聯儲激進加息,反手來收割歐洲一刀。

這幾乎可以說是陽謀,明眼人都能看得很清楚,我相信歐洲也很多人能明白這一點。

但即使如此,歐洲依然如同失了智一樣,在民粹的裹挾下,繼續直面俄烏衝突當炮灰。

只能說歐洲內內外外,已經被美國滲透得跟篩子一樣。

這個可以從歐洲議會的烏煙瘴氣,看出來。

雖然歐洲領導人,像馬克龍也有試圖去調停俄烏衝突,但在美英不斷拱火,以及內部強大的輿論壓力下,馬克龍這些調停的行為,並沒有什麼效果。

歐洲現在就像是患上了漸凍症一樣,雖然腦子還能思考,但已經失去了行為能力,所以只能做出這樣一副擺爛的效果,面對能源危機,就建議民眾少洗澡,面對糧食漲價,就暗示少吃飯。

這簡直太魔幻了。

而且對歐洲來說,最不妙的消息是,最糟糕的時候可能還沒有到來。

如果這場俄烏衝突持續到冬天,那麼歐洲才有可能面臨至暗時刻。

上個月,俄羅斯的北溪1號就曾經因為「維護」,降低對歐洲的天然氣供應。

在芬蘭和瑞典被北約正式邀請加入後,北溪天然氣管道公司發佈通告說,7月11日起將暫時關閉北溪1號兩條天然氣管道支線,進行常規維護。

大家也很清楚,北溪1號這樣頻繁「維護」背後的真正原因。

讓歐洲雪上加霜的是,美國出口歐洲天然氣的一個重要港口,在6月8日發生了「不明原因」的爆炸,這導致這個美國對歐天然氣出口的重要港口未來90天將不能正常使用,這會影響美國對歐洲14%的天然氣出口。

這些事情疊加之下,市場預期在今年冬季來臨之前,歐洲在10月份的天然氣儲量只能達到60%,遠低於此前預計的80%。

在有俄羅斯充足供應的情況下,德國一個冬天大概會讓天然氣儲量下降50%。

要是今年冬天,俄羅斯對歐洲能源供應繼續不順暢的話,歐洲天然氣危機大概率是會爆發的。

到那個時候,歐洲恐怕就要面臨一個真正意義上的寒冬。

而歐洲民眾也許只有在寒風中,才能好好冷靜思考一下,怎麼做才是對自己國家最有利的。■

Be the first to comment