導讀:市場正在加速趕頂,泡沫破滅就在春末夏初。

2020年,市場遭遇疫情「黑天鵝」,但美股的表現仍舊有目共睹,牛市尚未迎來終結。

在價值投資巨頭GMO聯合創始人、長期投資策略師Jeremy Grantham看來,「自2009年迄今這一長而又長的牛市,終於膨脹成了完全成熟的史詩級泡沫」。

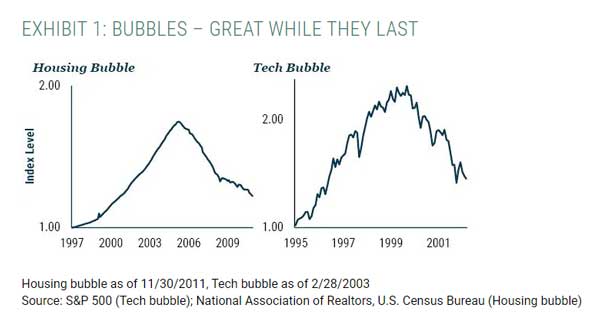

以極端的估值過高、價格暴漲、瘋狂的股債發行和投資者歇斯底里的投機行為作為特點,我相信這次也將與南海泡沫、1929年華爾街股災和2000年科網泡沫一樣,被記錄為金融史上最大泡沫之一。

他在文章中進一步稱,無論美聯儲如何努力,這個泡沫終究會在適當的時侯破裂,對經濟和投資組合產生破壞性影響。

具體來看,泡沫應該會在新冠疫苗廣泛推廣之際,也就是今年的春末夏初被戳破。

他建議投資者選擇新興市場股票和美股價值股,並且極力避免美股成長股。

01、投資者「瘋了」,經濟學家「瞎了」,但泡沫就在我們身邊!

其實,早在去年夏天,Grantham就曾說過,疫情致使的美股崩盤有其獨特的特徵,引發了市場的一些疑問,「我們很有可能正處於泡沫的後期階段」。

其原因在於,最能可靠地判斷出歷史上大規模泡沫處於後期階段的就是投資者的瘋狂行為,尤其是個人投資者。

Grantham看到,在本輪史上最長牛市的頭十年,市場並未看到如此瘋狂的投機行為,但現在,這種情況出現了。

其中,最典型的例子就是特斯拉。這家電動車公司市值已經超過6000億美元,相當於每年每輛車銷售額賣超125萬美元,而老牌巨頭通用汽車每輛車只賣9000美元,這不瘋狂嗎?

也許有人會說,特斯拉之流只是個例,不足為懼。但Grantham指出,事實上,美股總體指標看上去更為糟糕。

比如,「巴菲特指標」——股市總市值與GDP之比,已經打破了2000年科網泡沫破滅崩盤之前的水平,創下新高。

在2020年,美股市場共有480起IPO,其中包括248起「空手套白狼」——借由特殊目的收購公司(SPAC)上市,整體數量比2000年的406起還要多。

市值超過2.5億美元的美股非微市值公司當中,有150家在去年增長了兩倍多,這一數量是過去十年當中任何一年數量的逾三倍。

與2019年相比,美國股票看漲期權小額零售購買量(買不到10份)去年增加了8倍,而2019年時,具體數字其實已經遠超長期平均水平。

而最令Grantham感到不安的是,2013年諾貝爾經濟學獎獲得者、耶魯大學經濟學教授羅伯特·席勒(Robert J. Shiller)竟然已經開始對沖。

身為知名空頭,席勒曾經勇敢又正確地預測了2000年和2007年的泡沫。他還在近期表示,與債券相比,由他主導開發的重要估值指標週期調整市盈率(CAPE)高估程度沒有那麼明顯。

但從歷史的角度看,Grantham卻發現,CAPE資產價格指標已經表明,美股股票幾乎和2000年泡沫頂峰時期一樣價格過高,而債券甚至比股票還要貴得驚人。

因此,Grantham表示,對於去年夏天以來美股加速上漲、投機行為日漸增多的狀況,他一點也不感到意外。

這正是你所能預期到的處於後期階段的泡沫:一切都在加速,幾乎垂直,持續時間長度未知,但通常很短。

在上述基礎上,Grantham進一步指出,本輪牛市最奇怪的特點在於,它在其中一個方面,與以往的每一次大泡沫都截然不同。

以前的泡沫,曾將寬松的貨幣條件和在當時被認為近乎完美的經濟條件結合在一起,即使未來並不確定,但「完美」仍是市場大多數時候的預期。

而今天,情況完全不同:經濟只有部分復甦,可能面臨二次探底,可能出現放緩,一切都有著非常高的不確定性。

而且,在美股市盈率位於歷史高位、經濟卻處於歷史低點這種毫無先例的狀況下,投資者比以前任何一次泡沫時期都更依賴寬松的貨幣條件以及「無限期」的零利率。

回望歷史,在格林斯潘、伯南克、耶倫的承諾下,當所有泡沫破裂時,人們總是普遍認為一切還不到結束的時候。

這三位美聯儲前主席均表示,他們助長資產價格的膨脹,反過來通過財富效應拉動了經濟增長。

Grantham稱,儘管確實如此,但鮑威爾的三位前輩都對在隨著這種「貢獻」而來的市場崩潰(2000年科網泡沫、2008年次貸危機)當中,自己的「功勞」避而不談。

2020年末的口號是,精心安排的低利率可以防止資產價格下跌。而且是永遠!

當然,這在2000年是謬論,現在也是。

美聯儲當時沒能阻止納斯達克指數在科網泡沫之中大跌82%,也沒能在2008年阻止美國房價一路跌回趨勢水平甚至更低。

反而,他們令美國房地產價值損失超過8萬億美元,經濟隨之疲軟,風險溢價廣泛上升,全球資產價格卻廣泛下降。

所有的承諾最終都一文不值,只有一個除外:美聯儲竭盡所能收拾殘局,幫助市場迎接下一輪價格上漲和隨後的下跌。

02、市場在加速 泡沫已經做好破滅準備

那麼,本輪泡沫何時會破滅?

Grantham認為,此次的泡沫最長可能會持續到春末夏初,與新冠疫苗廣泛推廣的時間線相吻合。

屆時,全球經濟面臨的最緊迫的問題將得到解決,市場參與者終於能松一口氣,環顧四周,並意識到經濟狀況仍舊不佳。而且隨著疫情危機結束,刺激措施將很快遭到削減,但股票估值還是那麼離譜。

不過,即使是事後諸葛亮,也不一定能輕易找到戳破泡沫的那根大頭針。

在Grantham看來,其原因在於,在出現重大的、意外的負面影響因素時,大牛市並不會當即崩潰,反而往往會帶來急劇的下跌和迅速的復蘇。這並不是大規模泡沫潮起潮落的一部分。

進一步說,大牛市通常會在市場條件非常有利的時候下跌,但這種下跌只是因為今天的條件比昨天稍差了那麼一點點,但這已經達到了足夠讓市場忽視的程度。

再從情緒層面上來說,Grantham看到,當前的市場幾乎符合一個巨大泡沫所擁有的所有情緒特點。

其中,最為令人印象深刻的是,投資者對做多充滿熱情,對股票的覆蓋範圍大,而且,對空頭的敵意與日俱增。

還有,在大牛市後期,另一個更能作為衡量標準的特徵就是,市場在最後階段開始加速。

拿最近的市場表現來舉例,在過去的21個月里,市場登頂的速度已經是正常牛市上漲速度的兩倍多,在短短9個月時間里,美股市場也已從標普500指數上漲69%晉升到羅素2000指數上漲100%。

Grantham認為,美股未來或將再創輝煌,不過它已經遇見了泡沫後期所必須經歷的考驗。

03、該怎麼辦?

在Grantham眼中,正如1929年、1972年和2000年等幾個泡沫巔峰時期一樣,今天的市場價值在資產類別、行業和公司等幾個方面存在極大的差異。

相比於成長股,那些非常便宜的股票當中,甚至包含了全球各地市場上傳統的價值型股票。

截至2019年12月,價值股經歷了有史以來最糟糕的十年,然後就迎來了2020年這個史上表現最差的年頭,成長股和價值股股價之間的息差平均在20到30個百分點之間。新興市場股票也與之相似。

因此,Grantham表示,最好的藏身之處就在於價值股和新興市場股票這兩個概念的重疊之地,並建議投資者在職業和商業風險允許範圍內避開美股成長股。■

Be the first to comment